Инфо-Бухгалтер

Лучшая программа

расчета зарплаты любой сложности

В программе "Инфо-Бухгалтер" учтены все

новшества законодательства на 2026 год"!

Подробнее смотрите раздел "Новости законодательства на 2026 год"

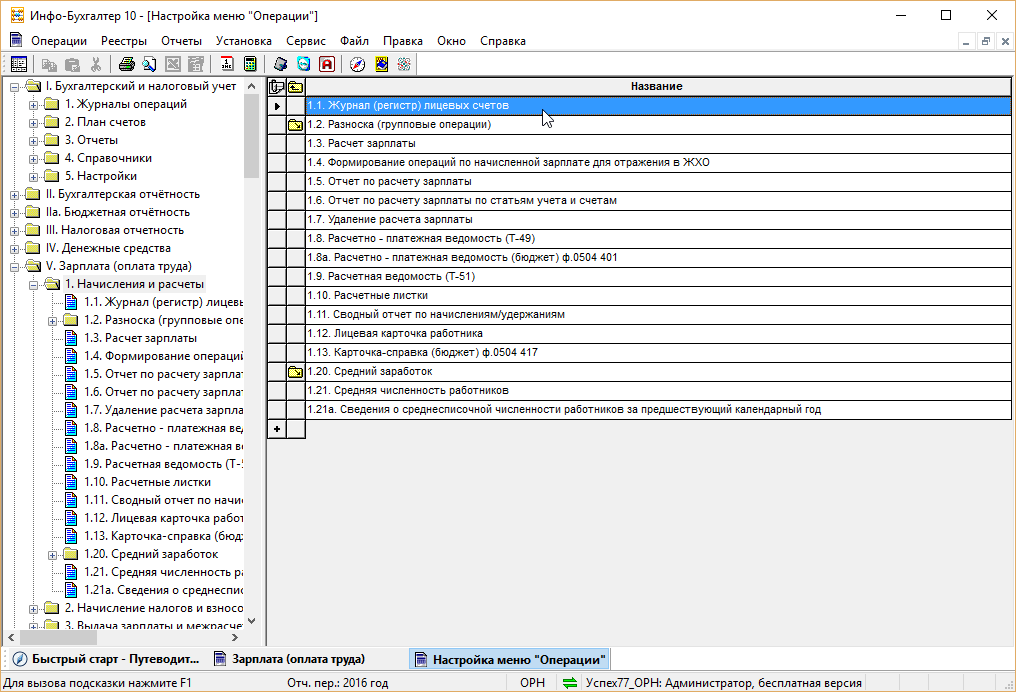

Программа расчета заработной платы. Начисления и расчёты

Контроль всех операций по оплате труда, уплате налогов и страховых взносов

Программа Инфо-Бухгалтер - это удобная программа расчета заработной платы

Инфо-Бухгалтер автоматически выполняет расчёт сумм всех видов начислений, удержаний любой сложности (НДФЛ, профсоюзных взносов, алиментов, штрафов и пр.), вычетов, выплат, налогов и страховых взносов на основании данных, полученных из:

- Лицевых счетов,

- Карточек работников,

- Штатного расписания (штатных единиц),

- Cведений табельного учёта,

- Других документов кадрового учёта (исполнительных листов и т.п.).

См. также страницу Кадровый учёт.

Формирование документов внутренней отчётности, в том числе:

- Сводный отчет по начислениям и удержаниям

- Отчет по расчету зарплаты

- Отчет по выдаче зарплаты и межрасчётных выплат

- Журнал (регистр) лицевых счетов

Инфо-Бухгалтер

Заработная плата (оплата труда)

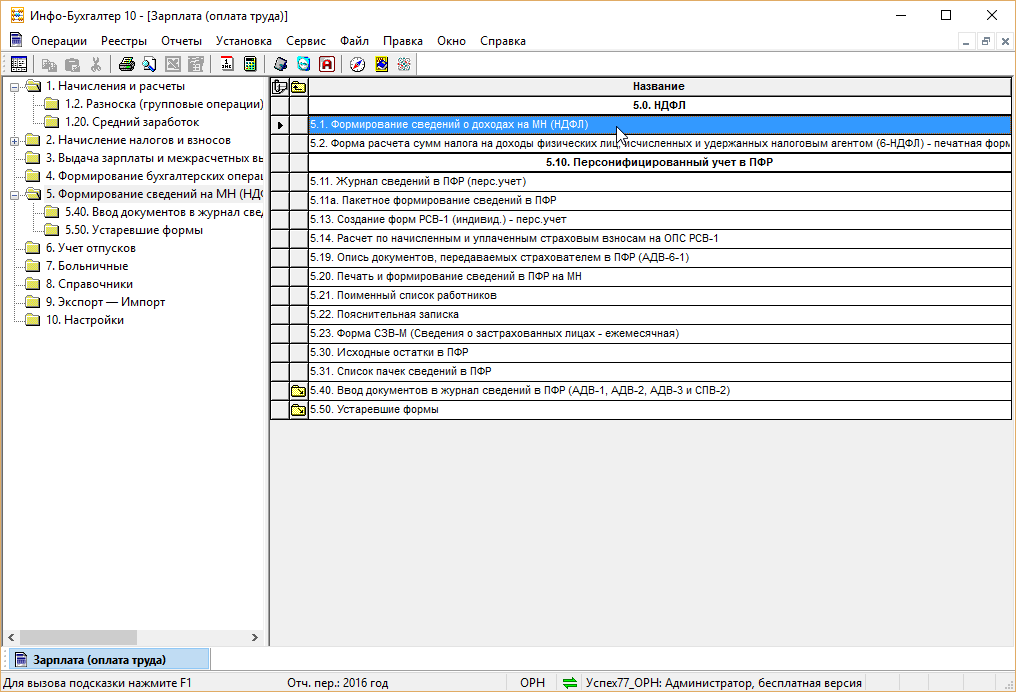

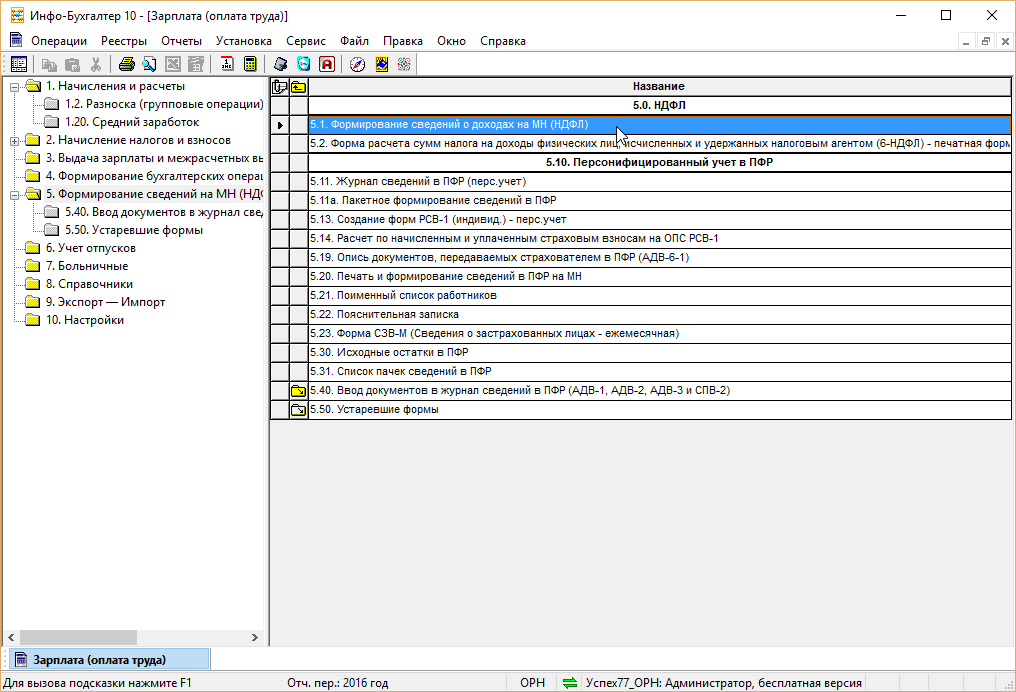

Отчётность в ФНС и Социальный фонд РФ

Автоматическое формирование расчётов, сведений, отчётов и справок в ФНС России и СФР осуществляется по правилам 2026 года.

Отчётность в ФНС России в 2026 году

Внимание! Для увеличения изображения, нажмите на него мышкой

Для возврата нажмите мышкой на черное поле по краям или на крестик в правом нижнем углу

Отчётность по налогу на доходы физических лиц (НДФЛ):

- Форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6-НДФЛ).

- Справка о доходах физического лица (2-НДФЛ)

- Налоговый регистр по НДФЛ и Налоговая карточка (1-НДФЛ)

- Данные о перечислении НДФЛ

- Формирование платежей по суммам начисленных налогов

Отчётность по страховым взносам, администрируемым ФНС России:

- Начисление страховых взносов. Удаление начислений.

- Журнал (регистр) начисленных страховых взносов

- Формирование операций по начисленным налогам и взносам для отражения в ЖХО

- Отчет по начисленным страховым взносам

- Формирование платежей по суммам начисленных взносов

Отчётность в Социальный фонд России (СФР) в 2026 году.

Форма отчёта ЕФС-1 состоит из титульного листа и двух разделов, каждый из которых включает в себя подразделы.

Раздел 1. Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате и дополнительных страховых взносах на накопительную пенсию

- Подраздел 1. Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате зарегистрированного лица (ЗЛ)

- Подраздел 1.1. Сведения о трудовой (иной) деятельности

- Подраздел 1.2. Сведения о страховом стаже

- Подраздел 1.3. Сведения о заработной плате и условиях осуществления деятельности работников государственных (муниципальных) учреждений

- Подраздел 2. Основание для отражения данных о периодах работы застрахованного лица в условиях, дающих право на досрочное назначение пенсии в соответствии с частью 1 статьи 30 и статьей 31 Федерального закона от 28 декабря 2013 г. № 400-ФЗ "О страховых пенсиях"

- Подраздел 3. Сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя

Раздел 2. Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

- Подраздел 2.1. Расчет сумм страховых взносов

- Подраздел 2.2. Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний"

- Подраздел 2.3. Сведения о результатах проведенных обязательных предварительных и периодических медицинских осмотров работников и проведенной специальной оценке условий труда на начало года

Приложение 2. Порядок заполнения единой формы ЕФС-1

Инфо-Бухгалтер

Заработная плата

В программе учтены все изменения

законодательства, действующего в 2026 году

Памятка по порядку предоставления и заполнения уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов с 01.01.2023 Cм. сайт ФНС

НДФЛ в 2026 году

Дата получения дохода, сроки удержания налога и перечисления в бюджет

| Вид дохода | Дата получения | Срок удержания НДФЛ | Срок перечисления НДФЛ в бюджет |

|---|---|---|---|

| Зарплата | Последний день месяца, за который начислен заработок (п. 2 ст. 223 НК РФ) | Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов при их фактической выплате.

Если выплата - в натуральной форме, то удержание производится за счет любых доходов, выплачиваемых в денежной форме (не более 50 %). (п. 4 ст. 226 НК РФ) |

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате доходов в виде оплаты больничных и отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. (п. 6 ст. 226 НК РФ, в ред. Закона № 113-ФЗ, подп. «г» п. 2 ст. 2) |

| Доходы в натуральной форме | День передачи дохода в натуральной форме (пп. 2 п. 1 ст. 223 НК РФ) | ||

| Отпускные и больничные | День выплаты средств или перечисления их на счет в банке (пп. 1 п. 1 ст. 223 НК РФ) |

Отражение дат и сумм фактически полученных доходов и удержанного налога

В Разделе 2 формы 6-НДФЛ

Представляется: - не позднее последнего дня месяца, следующего за соответствующим периодом (1-ый квартал, полугодие, 9 мес.). За год - не позднее 1 апреля года, следующего за истекшим налоговым периодом

| по строке 100 | по строке 110 | по строке 120 | по строке 130 | по строке 140 |

|---|---|---|---|---|

| Дата фактического получения доходов, отраженных по строке 130 | Дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130 | Дата, не позднее которой должна быть перечислена сумма налога | Обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату | Обобщенная сумма удержанного налога в указанную в строке 110 дату |

| Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно. см. Порядок заполнения Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" |

||||

Расчёты с персоналом

зарплата, авансы и межрасчетные выплаты, удержания

Выдача зарплаты и межрасчетных выплат любым способом:

- На руки (выдача из кассы)

- Перевод в банк (на расчётный счет и/или банковские карточки)

- Депонирование

Автоматическое формирование всех первичных документов, в том числе:

- Расчетно - платежная ведомость (0301009, Т-49)

- Расчетная ведомость (Т-51)

- Платежная ведомость (0301011, Т-53 и ф.0504403 - для бюдж.)

- Расходные кассовые ордера (0310002)

- Расчетные листки

- Лицевая карточка работника

Электронные больничные, отпуска, компенсации

средний заработок, расчёты и выплаты

Результаты расчётов и показатели соответствующих первичных документов отражаются в журналах (регистрах).

Расчёты

- Расчет среднего заработка

- Расчет сумм отпускных

(все виды отпусков!) - Расчет сумм компенсаций

- Расчет сумм больничных

Журналы

- Журнал (регистр) больничных

- Журнал корректировок данных по больничным

- Журнал (регистр) отпусков

- Журнал корректировок данных по отпускам

Отчёты

- Отчет по расчету среднего заработка

- Отчет по расчету сумм отпускных

- Отчет по расчету сумм компенсаций

- Отчет по отпускам

- Отчет по расчету сумм больничных

Первичные документы

- Записка-расчет о среднем заработке (ф.0504 425, бюдж)

- Справка о среднемесячном заработке

- Справка о зарплате за предыдущие 2 года и текущий год

- Записка-расчет о предоставлении отпуска работнику (Т-60)

- Записка-расчет при увольнении (Т-61)

- График отпусков (Т-7)

Расчёты и групповые операции

Разноски (групповые операции) - это высокоэффективные и востребованные операции, которые значительно упрощают работу пользователей и экономят время на выполнение часто повторяющихся, однотипных действий.

Групповые операции позволяют быстро и безошибочно:

- Переносить, создавать и обновлять лицевые счета;

- Разносить в лицевые счета начисления, удержания и выплаты;

- Создавать и/или заполнять табельные листы;

- Разносить в табели виды времени;

- Проводить групповую разноску отпусков и больничных;

- Разносить коэффициенты повышения оклада;

- Разносить работникам шкалы налогов и взносов на указанную дату;

- Удалять лицевые счета, табельные листы, начисления, удержания, выплаты, коэффициенты повышения оклада и пр.

Конвертация (перенос)

Автоматический перенос данных и сведений из других программ

Конвертация данных из других программ и отчётов.

Эта замечательная функция служит для автоматического переноса в программу множества данных и сведений из прежних её версий (Инфо-Бухгалтер 8), а также содержащихся других программных, которые применял или применяет пользователь. В частности, можно импортировать:

- Данные из журналов операций других программ.

- Справочники работников, отделов, должностей, лицевых счетов и др.

- Данные, содержащиеся в отчётах, представленных в СФР в электронной форме.

- Данные произвольного журнала операций из внешней программы.

- Данные банковских счетов (из файла).

- Прочие данные и сведения

ст.2, ст.6 и др.

Федерального закона от 28.12.2013 № 426-ФЗ

"О специальной оценке условий труда"

Независимая оценка квалификации проводится путем сдачи профессионального экзамена, который проводится по инициативе соискателя за счет средств соискателя либо по направлению работодателя за счет средств работодателя. В программе отражаются сведения о полученных работниками свидетельствах о квалификации, внесённых национальными агентствами развития квалификаций в реестр.

п. 3 ст. 2; ч.2 и ч.5 ст. 4

Федерального закона от 3 июля 2016 года № 238-ФЗ

"О независимой оценке квалификации"

Специальная оценка условий труда применяется для установления дополнительного тарифа страховых взносов в СФР с учетом класса (подкласса) условий труда на рабочем месте. Она обязательна для всех работодателей, даже если работает один наемный работник. В программе применяются результаты спецоценки для установления работникам гарантий и компенсаций, а также дополнительного тарифа страховых взносов с учетом класса (подкласса) условий труда на рабочем месте;

ст. 7

Федерального закона от 28.12.2013 № 426-ФЗ

"О специальной оценке условий труда"

Внутренний контроль, управленческая отчётность и аналитика, защита персональных данных и пр.

Управленческая отчетность

по всем расчётам с персоналом по оплате труда

Персональные данные и их защита

Независимая оценка квалификации работников

Спецоценка условий труда

Учёт рабочего времени табели учёта рабочего времени

При расчётах сумм зарплаты автоматически учитывается время фактически отработанное каждым работником и отражённое в табеле учета использования рабочего времени.

Программа позволяет вести как несуммированный, так и суммированный учёт рабочего времени.

- Несуммированный (поденный, еженедельный):

- Поденный учёт

ведётся когда работнику установлена одинаковая продолжительность рабочего дня ежедневно. - Еженедельный учёт

устанавливается, если продолжительность ежедневной работы работника может быть различной, при этом необходимо выработать одинаковую норму рабочего времени (36 часов, 24 часа и т. д., но не более установленной — 40 часов).

- Поденный учёт

- Суммированный

используется в случаях, когда продолжительность рабочего времени в день, в неделю может быть различной. Переработка в одни дни компенсируются недоработкой в другие. При этом за учетный период (месяц, квартал, год) работник должен отработать установленную норму часов.

Интерактивная поддержка и сервисы

личный кабинет, автоматическое ежемесячное обновление, путеводители, рабочие столы

Интерактивные сервисы Инфо-Бухгалтер

- Автоматическое обновление программы по Интернет (происходит "из программы")

- Путеводители, Рабочие столы, контекстная помощь F1, Что нового и пр.

- Удаленная поддержка (TeamViewer встроен в программу)

- Личный кабинет пользователя

- Приглашение на бесплатные ежеквартальные семинары

- Сервисы официального сайта разработчика программы

www.ib.ru

- Вопрос разработчику

- Вызов специалиста

- Запись на курсы

Интерактивные сервисы ФНС России

Личный кабинет налогоплательщика

Отчетность через сайт ФНС nalog.ru

Правила расчета зарплаты в 2026 году

- Новый МРОТ с 1 января 2026 года - 27 093 рубля в месяц (Федеральный закон от 28.11.2025 № 429-ФЗ).

При неполной занятости МРОТ исчисляется пропорционально отработанному времени. - Ежегодная индексация зарплат (Статья 134 ТК РФ. Обеспечение повышения уровня реального содержания заработной платы).

- Индексация пособий с 1 января 2026 года.

- Новый порядок исчисления, удержания и уплаты НДФЛ.

- Новые правила по взносам (предельная база и тарифы).

- Новые правила перечисления НДФЛ и взносов с зарплаты.

Новый НДФЛ при расчете зарплаты в 2026 году

НДФЛ в 2026 году: предложены новые ставки

В 2026 году действует полноценная прогрессивная пятиступенчатая шкала НДФЛ:

| Ставка налога | Годовой доход, руб. | Ежемесячный заработок, руб. |

|---|---|---|

| Ставка 13% | До 2,4 млн руб. в год | До 200 тыс. руб. в месяц. |

| Ставка 15% | От 2,4 до 5 млн руб. в год | От 200 тыс. руб. до 416,7 тыс. руб в месяц. |

| Ставка 18% | От 5 до 20 млн руб. в год | От 416,7 тыс. руб. до 1,67 млн руб. в месяц. |

| Ставка 20% | От 20 млн до 50 млн руб. в год | От 1,67 млн руб. до 4,17 млн руб. месяц. |

| Ставка 22% | От 50 млн руб. в год | От 4,17 млн руб. в месяц и выше. |

Повышенной ставкой будет облагаться не вся сумма дохода, а только ее превышения над указанными в таблице порогами.

Под прогрессивную шкалу не попадут:

Участники СВО. Действующая шкала налогообложения со ставкой 13% сохраняется для их доходов в виде денежного довольствия и иных дополнительных денежных выплат в связи с участием в СВО.

Семьям с двумя и более детьми и со среднедушевым доходом на члена семьи не более 1,5-кратного прожиточного минимума в месяц будет возвращен уплаченный НДФЛ в размере 7% из 13% (то есть ставка НДФЛ для них фактически составит 6%).

По расчетам Минфина на такой возврат могут претендовать родители с месячным доходом 53 тыс. руб., если работают оба, или 106 тыс. руб., если работает только один родитель. Деньги на эту поддержку пойдут только из федерального бюджета.

- Налоговым вычетом по НДФЛ могут воспользоваться граждане при сдаче нормативов ГТО и прохождении ежегодной диспансеризации. Эти вычеты применит работодатель при выплате зарплаты и исчислении НДФЛ аналогично другим стандартным налоговым вычетам.

Ставка НДФЛ по вкладам, акциям и недвижимости

Пятиступенчатая система налогообложения в этой части не планируется.

Банковские вклады

НДФЛ на проценты по депозитам, на процентные доходы от реализации ценных бумаг и долей участия составляет 13% до 2,4 млн руб. и свыше этой суммы - 15% без дальнейшей прогрессии.

В программе Инфо-Бухгалтер отражены все вышеуказанные нововведения.

Сроки уплаты НДФЛ в 2026 году

| Расчётный период | Последний срок подачи уведомления | Дата уплаты налога |

|---|---|---|

| С 1-го по 22-е число текущего месяца | 25-е число текущего месяца | 28-е число текущего месяца |

| С 23-го числа по последнее число текущего месяца | 3-е число следующего месяца | 5-е число следующего месяца |

| С 23 декабря по 31 декабря | Последний рабочий день календарного года | Последний рабочий день календарного года |

Источник - абзац третий пункта 9 статьи 58 НК РФ

Источник - Федеральный закон от 27.11.2023 № 539-ФЗ

Индексация зарплат в коммерческих организациях

В негосударственных организациях индексация зарплат предусмотрена статьей 130 Трудового кодекса РФ. Однако фактически это решение принимает работодатель. При расчете индексации он ориентируется на уровень инфляции, размер МРОТ и индекс потребительских цен.

Индексация зарплат в бюджетных организациях

Переход на главную страницу официального сайта ООО "Инфо-Бухгалтер"

- 14928 просмотров

Инфо-Бухгалтер ®

Инфо-Бухгалтер ®