Программа бухучета для индивидуальных предпринимателей на УСН и ОРН

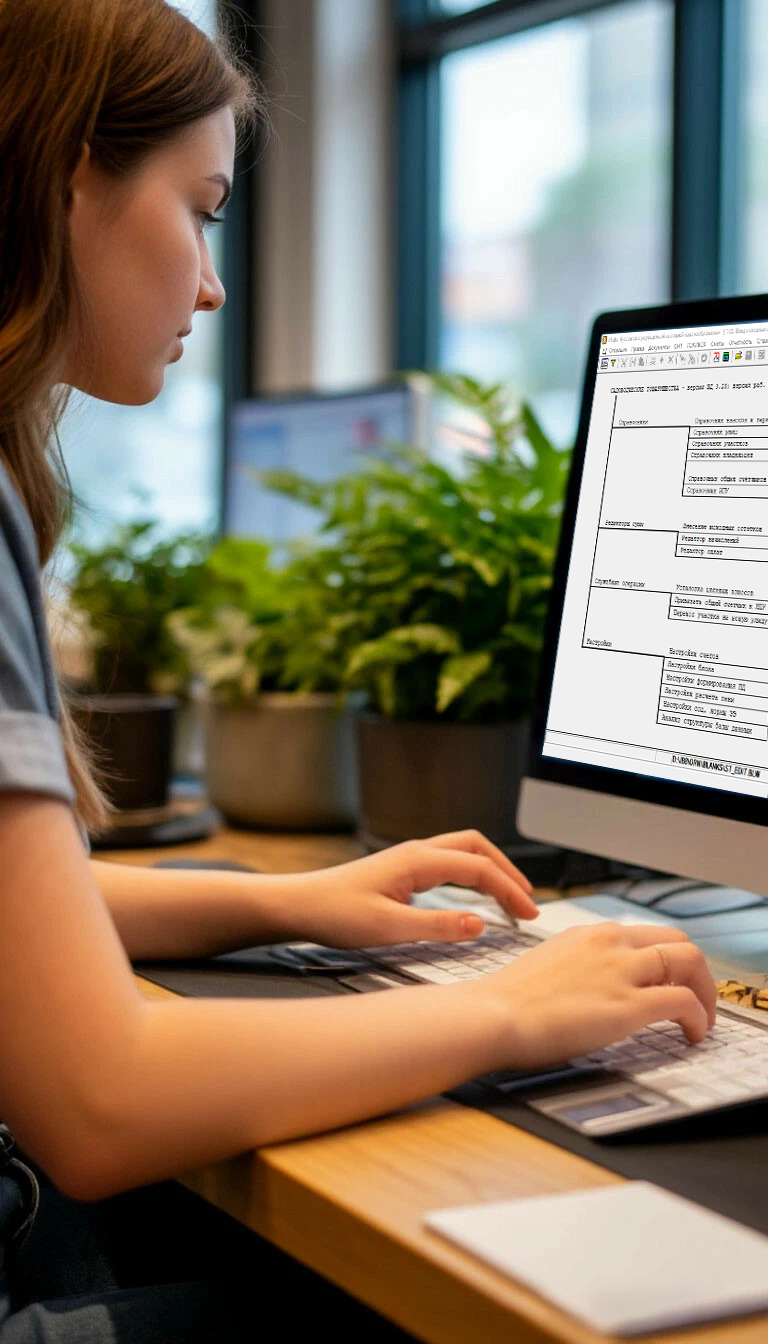

Программа "Инфо-Бухгалтер" для индивидуальных предпринимателей:

- Популярность среди бухгалтеров и предпринимателей.

- Простота освоения и удобство в работе.

- Все отчеты и справки в ФНС и СФР.

- Возможность самостоятельной работы.

- Полное соответствие действующему в 2026 году бухгалтерскому и трудовому законодательству

- Активное развитие и ежемесячное обновление программы.

- 33-летний опыт автоматизации предприятий и ИП.

- Инфо-Бухгалтер в тройке лидеров среди программ учета

Возможности программы

Инфо-Бухгалтер для предпринимателей

- Ведение бухгалтерского и налогового учета в любых системах налогообложения

ОРН, УСН, ЕСХН, ПСН (Патент) - Возможность работы в облаке, когда все Ваши данные хранятся в дата-центре.

- Наличие локальной и сетевой версии программы

- Ведение КУДИР - книги учета доходов и расходов

- Расчет всех налогов

- Составление отчетности в строгом соответствии с действующим законодательством РФ

- Расчет зарплаты работникам: оклад, любые начисления и удержания

- Расчет отпускных, больничных, в том числе электронных, прямые выплаты

- Банк, касса, взаиморасчеты

- Валютный учет

- Электронные трудовые книжки (формы СЗВ-ТД, СТД-Р)

- Кадровый и воинский учет

- Склад, основные средства, НМА

- Управленческий учет

Преимущества программы Инфо-Бухгалтер

При этом программа учета "Инфо-Бухгалтер" имеет ряд бесспорных преимуществ:

- Простота освоения и удобство работы (особенно в сравнении с другими программами)

- Возможность работы без сопровождающего программиста (существенная экономия затрат)

- Возможность вести бухгалтерский учет без профессионального бухгалтера

- При возникновении любых вопросов Вы можете задать их на сайте разработчика в разделе "Форум" или по телефону горячей линии

- Строгое следование требованиям действующего законодательства, регулирующего деятельность ИП и своевременное отражение в программе соответствующх изменений

- За 32 года работы в области автоматизации учета программа доказала свою надежность и эффективность.

- Программа "Инфо-Бухгалтер" активно развивается и совершенствуется. Ежемесячно выходят новые версии, наращивается функционал с учетом пожеланий многочисленных пользователей.

- Новые версии автоматически устанавливаются на Ваш компьютер. Требуется лишь Ваше согласие.

- Наличие среди дилеров, распространяющих программу Инфо-Бухгалтер в регионах, практикующих предпринимателей (ИП), глубоко понимающих реальные потребности своих деловых коллег - индивидуальных предпринимателей (ИП) в автоматизации бухгалтерского учета и отчетности

Перечисленные выше преимущества программы в сочетании с обширными возможностями программы учета Инфо-Бухгалтер и наличием квалифицированной бесплатной технической поддержки пользователя специалистами фирмы-разработчика- идеальное решение для предпринимателей всего от 7 600 рублей.

Воплощение практического опыта

- В программе "Инфо-Бухгалтер" воплощен опыт автоматизации

тысяч индивидуальных предпринимателей, занимающихся: - Оказанием услуг.

- Торговлей, в том числе работающих с маркетплейсами.

- Обучением.

- Производством.

- Строительством.

- Работающих в других сферах деятельности.

- В основе разработки:

- Глубокое изучение реальных проблем пользователей.

- Учет пожеланий предпринимателей и бухгалтеров.

- Внедрение новейших технологий.

Как предпринимателю выбрать программу учёта?

На что рекомендуется обращать внимание?

- Простота освоения и удобство работы с программой

- Стоимость не только первоначального приобретения программы, но и полная стоимость её ежегодного сопровождения и обновления

- Вы сможете работать самостоятельно или Вам понадобятся дорогостоящие консультанты, без которых не обойтись

- Соответствие программы регулярно изменяющемуся законодательству

- Частота выпуска обновлений программы (ежемесячно, ежеквартально, один раз в год и т.п.)

- Как быстро и на каких условиях можно получить ответ на возникающие вопросы

- Наличие квалифицированной бесплатной технической поддержки в сети интернет и по телефону

- Время работы создателей программы (фирмы-разработчика) на рынке автоматизации предпринимательской деятельности

- Если Вы решили самостоятельно освоить бухгалтерский учет и обойтись без бухгалтера, сможете ли Вы разобраться с программой самостоятельно

С помощью программы Инфо-Бухгалтер успешно автоматизировали учёт

индивидуальные предприниматели - представители ООО "Инфо-Бухгалтер" в регионах

У них Вы можете получить объективный отзыв о программе Инфо-Бухгалтер

| ИП Полунин Алексей Евгеньевич | Москва | 8-925-504-66-96 | 8 (495) 504-66-96 | |

| ИП Асланова Ольга Ивановна | Москва | 8-985-222-02-93 | ||

| ИП Проскрякова Татьяна Михайловна | Москва | 8-916-587-56-55 | ||

| ИП Семина Эльмира Витальевна | Москва, Жуковский, Раменское | 8-916-613-16-91 | ||

| ИП Клебанова Ирина Дмитриевна | Пушкино Московской области | 8-916-934-05-13 | ||

| ИП Устинов Юрий Алексеевич | Дубна Московской области | 8-916-961-03-56 | ||

| ИП Курбатов Анатолий Иванович | Владивосток | 8-914-791-40-69 | ||

| ИП Климов Валентин Александрович | Владимир | 8-904-035-05-95 | 8-903-645-02-59 | |

| ИП Удовиченко Владимир Иванович | Волгоград | 8-902-363-96-98 | ||

| ИП Павлова Светлана Владимировна | Воронеж | 8-961-185-28-28 | 8 (473) 238-28-62 | |

| ИП Клевцов Алексей Владиславович | Екатеринбург | 8 (343) 227-22-11 | ||

| ИП Исаков Семен Олегович | Ессентуки | 8-928-818-94-49 | ||

| ИП Дорофеева Любовь Александровна | Иваново | 8-920-679-67-69 | ||

| ИП Шаймарданов Ренат Шайхилович | Казань | 8-917-869-47-16 | ||

| ИП Герасимчук Николай Александрович | Калининград | 8-911-868-52-64 | 8-911-459-40-16 | 8 (4012) 75-59-08 |

| ИП Килочок Владимир Иванович | Калининград | 8-911-454-63-04 | 8-4012-76-61-09 | |

| ИП Канина Лариса Георгиевна | Киров | 8-922-661-28-32 | 8 (8332) 79-28-32 | |

| ИП Евко Роман Васильевич | Краснодар | 8-967-667-55-31 | 8-909-458-71-98 | |

| ИП Некрасов Константин Евгеньевич | Краснодар | 8-900-255-03-03 | ||

| ИП Климов Валерий Алексеевич | Орел | 8-920-287-00-33 | 8 (4862) 41-87-80 | |

| ИП Клочко Константин Константинович | Рязань | 8-910-502-00-85 | (4912) 32-93-64 | (4912) 98-58-43 |

| ИП Рабинович Михаил Иосифович | Тверь | 8-920-689-38-99 | 8 (4822) 378-329 | |

| ИП Ростовский Александр Николаевич | Санкт-Петербург | 8-921-386-78-10 | 8-812-510-97-17 | |

| ИП Федорова Нелли Гаврииловна | Санкт-Петербург | 8-921-924-09-53 |

и многие другие...

Полезная информация для ИП на УСН

Упрощенная система налогообложения УСН

УСН – удобный режим налогообложения индивидуальных предпринимателей (ст. 346.12 НК РФ).

При применении УСН налоговая база зависит от выбранного объекта налогообложения (ст. 346.14 НК РФ):

- Объект "Доходы". ИП платит 6% налога от суммы всех доходов (статья 248 НК РФ).

- Объект «Доходы минус расходы». ИП платит 15% от разницы между доходами и расходами, указанными в ст. 346.16 НК РФ.

Порядок и условия начала и прекращения применения УСН в 2026 году

Налогоплательщик (индивидуальный предприниматель или организация) имеет право перейти на УСН, если по итогам 9-ти месяцев года, в котором налогоплательщик подает уведомление о переходе на УСН:

| Критерий | Условия перехода на УСН (не более) |

Условия потери права на УСН (более) |

Ссылка на НК РФ |

|---|---|---|---|

| Доход за 9 месяцев года подачи уведомления не превышает млн.руб | 337,5 х 1,0 = 337,5 | - | Пункт 2 статьи 346.12 НК РФ |

| Cредняя численность сотрудников | Не более 130 | Более 130 | Подпункт 15 п. 3 ст. 346.12 НК РФ |

| Остаточная стоимость основных средств (млн.руб.) | 200 х 1,090 = 218,0 | 200 х 1,090 = 218,0 | Подпункт 16 п. 3 ст. 346.12 НК РФ |

| Доход за год использования УСН (млн. руб) | - | 450 х 1,090 = 490,5 | Пункт 4 ст. 346.13 НК РФ Пункт 4.1 ст. 346.13 НК РФ |

| Коэффициент-дефлятор = 1,090 на 2026 год | - | - |

Абзац 2 п. 2 ст. 346.12 НК РФ Абзац 3 п. 2 ст. 346.12 НК РФ |

Указанная в таблице величина предельного размера доходов организации, ограничивающая право организации перейти на УСН, а также величина остаточной стоимости основных средств подлежат индексации на коэффициент-дефлятор, установленный на календарный год, предшествующий календарному году перехода организации на применение УСН (абзац второй пунта 2 статьи 346.12 НК РФ)

Указанные в пунктах 4 и 4.1 статьи 346.13 НК РФ величины доходов налогоплательщика, а также указанная в подпункте 16 пункта 3 статьи 346.13 величина остаточной стоимости основных средств подлежит индексации на коэффициент-дефлятор, установленный на календарный год отчетного (налогового) периода, в котором налогоплательщиком получены соответствующие доходы.

При подсчете дохода не учитываются доходы в виде положительной курсовой разницы, предусмотренный пунктом 11 части второй статьи 250 настоящего Кодекса, и доходы в виде субсидий, признаваемых в порядке, установленном пунктом 4.1 статьи 271 НК РФ, при безвозмездной передаче в государственную и (или) муниципальную собственность имущества (имущественных прав).

Если по итогам отчетного (налогового) периода доходы налогоплательщика превысили 450 млн. рублей и (или) в течение отчетного (налогового) периода допущено несоответствие требованиям, установленным подпунктами 1 - 11, 13 - 22 пункта 3 статьи 346.12 и пунктом 3 статьи 346.14 НК РФ, такой налогоплательщик считается утратившим право на применение УСН с 1-го числа месяца, в котором допущены указанные превышение доходов налогоплательщика и (или) несоответствие указанным требованиям (п. 4 ст. 346.13 НК РФ).

Организации и ИП на УСН признаются налогоплательщиками НДС с 2025 года

Организации и ИП, применяющие упрощенную систему налогообложения, признаются плательщиками налога на добавленную стоимость с 1 января 2025 года согласно Федеральному закону от 12.07.2024 № 176-ФЗ.

Освобождение от обязанностей налогоплательщика НДС предусмотрено, если доходы за прошлый год в совокупности не превышают 60 млн руб. или если это вновь созданная организация или вновь зарегистрированный предприниматель (пункт 1 статьи 145 НК РФ)

Организации и ИП, на которых освобождение не распространяется, должны будут исчислять и уплачивать НДС, выставлять счета-фактуры и подавать декларации.

НДС может исчисляться по пониженным ставкам:

- 5% - если доходы с начала года не превышают 250 млн руб.;

- 7% - если доходы с начала года не превышают 450 млн рублей.

При исчислении НДС по пониженным ставкам "входной" и "ввозной" НДС к вычету не принимается.

При исчислении НДС по общеустановленным ставкам "входной" и "ввозной" налог принимается к вычету в общем порядке.

НДС нужно уплачивать по общему правилу равными долями в течение трех месяцев, следующих за истекшим кварталом. Срок - не позднее 28-го числа каждого месяца. Налог уплачивается посредством перечисления единого налогового платежа. Допускается уплата налога до наступления установленного срока, например, перечислив всю сумму НДС одним платежом до 28-го числа месяца, следующего за отчетным кварталом.

Срок подачи налоговой декларации по НДС - не позднее 25-го числа месяца, следующего за истекшим кварталом.

Источник - Сайт ФНС

Согласно части 1 статьи 346.12 НК РФ налогоплательщиками признаются организации и индивидуальные предприниматели, перешедшие на УСН - упрощенную систему налогообложения и применяющие ее в порядке, установленном главой 26.2.

Налогоплательщики ИП, применяющие УСН, освобождаются от уплаты тех налогов, которые они должны уплачивать в связи с применением ОРН - общей системы налогообложения:

- налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

- налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности.

- НДС - налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом.

Полезные ссылки:

1. Порядок регистрации индивидуального предпринимателя. Пошаговая инструкция.

2. Государственная регистрация ИП. Что делать.

3. Упрощенная система налогообложения Условия применения

4. Выбор подходящего режима налогообложения Сайт ФНС РФ

5. Бухгалтерский учет у индивидуальных предпринимателей Сайт Минфина России

Кто такой индивидуальный предприниматель?

Индивидуальный предприниматель (ИП) — физическое лицо, зарегистрированное в установленном законом порядке и осуществляющее предпринимательскую деятельность без образования юридического лица. Субъект предпринимательской деятельности. Регистрация гражданина в качестве ИП позволяет вести бизнес не только в регионе по месту жительства, но и в любом субъекте Российской Федерации (Федеральный закон "О государственной регистрации юридических лиц и индивидуальных предпринимателей" от 08.08.2001 № 129-ФЗ.

Ответственность предпринимателя

Важная особенность осуществления предпринимательской деятельности в качестве индивидуального предпринимателя состоит в том, что индивидуальный предприниматель отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание. В отличие от индивидуального предпринимателя участник общества с ограниченной ответственностью отвечает по обязательствам учреждённого им общества только в пределах своей доли в уставном капитале этого общества и ни в коем случае не своим личным имуществом. Это основной недостаток формы ведения предпринимательской деятельности в качестве индивидуального предпринимателя.

Кроме того, оформление в качетве ИП не подходит для совместного ведения бизнеса несколькими лицами и не позволяет получить некоторые лицензии.

Как стать предпринимателем?

Общий режим налогообложения для индивидуальных предпринимателей предусматривает, что доходы от предпринимательской деятельности облагаются налогом на доходы физических лиц (далее – НДФЛ) по ставке 13% при доходе, не превышающем 5 миллионов рублей в год, а при превышении этого порога – согласно шкале налогов на НДФЛ .

Физические лица, зарегистрированные в качестве индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, самостоятельно исчисляют суммы НДФЛ, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 НК РФ.

Для регистрации совершеннолетнего гражданина Российской Федерации в качестве индивидуального предпринимателя (ИП) требуются следующие документы (ФЗ № от 08.08.2001 г. № 129-ФЗ):

-

Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (форма № Р21001). При подаче документов через представителя подпись на заявлении должна быть засвидетельствована в нотариальном порядке.

При государственной регистрации юридических лиц и индивидуальных предпринимателей используются коды из Общероссийского классификатора видов экономической деятельности (ОКВЭД2) ОК 029-2014 (КДЕС Ред. 2).

В заявлении необходимо выбрать вид деятельности, для чего следует указать коды ОКВЭД и систему налогообложения. Ниже в конце страницы приведен перечень разделов ОКВЭД для предварительного ознакомления.

Бланк заявления размещён на сайте ФНС России www.nalog.ru. Заполнить форму в интерактивном режиме позволяет интернет-сервис «Государственная онлайн-регистрация бизнеса».

Ксерокопия российского паспорта гражданина Российской Федерации. При подаче документов через представителя копия паспорта должна быть засвидетельствована в нотариальном порядке.

Квитанция об уплате государственной пошлины в размере 800 рублей (пп. 6 п. 1 ст. 333.33 НК РФ). Сформировать квитанцию на уплату госпошлины можно с помощью сервиса «Уплата налогов и пошлин» на сайте ИФНС РФ. При направлении электронных документов для госрегистрации, в том числе через МФЦ и нотариуса, уплата госпошлины не требуется (пп. 32 п. 3 ст. 333.35 НК РФ).

При подаче документов на регистрацию вы имеете право сразу же приложить заявление о применении упрощенной системы налогообложения - УСН.

Подать заявление о переходе на УСН можно также в течение 30 дней с даты регистрации ИП (п. 2 ст. 346.13 НК РФ)

Куда подавать документы для регистрации ИП

Документы для регистрации в качестве индивидуального предпринимателя (ИП) подаются в налоговую инспекцию по месту проживания или по месту пребывания, указанному в паспорте. Номер, адрес и реквизиты налоговой инспекции можно узнать, указав свой адрес на сайте ФНС nalog.ru в сервисе «Определение реквизитов ИФНС». Документы также можно подать через МФЦ или через нотариуса.

Кроме того, возможна Государственная регистрация Индивидуального предпринимателя непосредственно на сайте ФНС России в разделе "Государственная онлайн-регистрация бизнеса".

Получение документов о государственной регистрации ИП

Через три рабочих дня в налоговой инспекции можно получить лист записи в ЕГРИП (Едином государственном регистре индивидуальных предпринимателей).

Документы можно забрать лично (через представителя по нотариально удостоверенной доверенности). ИФНС может направить документы почтой по указанному Вами адресу. В Москве документы можно получить через DHL Express и Pony Express.

Проверь себя и контрагента

Проверить наличие и правильность записи в ЕГРИП о себе, как об индивидуальном предпринимателе, можно, введя свою фамилию, имя и отчество полностью на сайте ФНС РФ в одном из разделов:

Точно так же можно получить информацию и о своих контрагентах, указав их ИНН или ОГРН или полное название на сайте ФНС РФ в разделе Проверь себя и контрагента.

Самостоятельное ведение ИП бухгалтерского учёта

Открыв свой собственный бизнес, предприниматели не всегда уделяют большое внимание вопросу ведения бухгалтерии. Кто-то слышал, что ведение бухгалтерского учета индивидуальным предпринимателем по закону не требуется, другие считают этот вопрос второстепенным, третьи – что ничего сложного здесь нет, и они смогут справиться с бухгалтерскими учётом самостоятельно.

Индивидуальный предприниматель самостоятельно принимает решение о порядке ведения учета своей деятельности. Исходя из Федерального закона от 06.12.2012 № 402-ФЗ «О бухгалтерском учете» (часть 2 статьи 6) он может:

- Не вести бухгалтерский учет в порядке, установленном этим Федеральным законом в случае, если в соответствии с законодательством Российской Федерации о налогах и сборах индивидуальный предприниматель ведет учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности.

- Вести бухгалтерский учет с использованием упрощенных способов, установленных для субъектов малого предпринимательства.

- Вести бухгалтерский учет в полном объеме согласно Федеральному закону от 06.12.2012 № 402-ФЗ «О бухгалтерском учете».

Специалисты в области бухгалтерского учета считают, что постановка бухгалтерии ИП с нуля необходима уже на этапе самого начала предпринимательской деятельности по следующим причинам.

- Правильный выбор системы налогообложения позволит ИП выбрать минимально возможную налоговую нагрузку. Чтобы ИП не попал по незнанию под определение незаконных налоговых схем, практическое налоговое планирование бизнеса должны проводить специалисты.

- От выбранного режима зависит состав отчетности, сроки уплаты налога, возможность получения налоговых льгот.

- Нарушение сроков сдачи отчетности, порядка учета, уплаты налоговых и неналоговых платежей может привести к санкциям в виде штрафов, споров с налоговой службой, проблем с контрагентами.

- После регистрации ИП и получения свидетельства на выбор налогового режима отводится всего 30 дней для перехода на упрощенную налоговую систему (УСН). Не перешедшие на УСН работают на общем режиме налогообложения (ОРН). А это для начинающего предпринимателя невыгодный и сложный вариант.

Нужен ли индивидуальному предпринимателю бухгалтер?

Бухгалтерское сопровождение индивидуальному предпринимателю, как правило, необходимо. Вопрос только в том, кто будет его осуществлять – штатный бухгалтер, бухгалтер на аутсорсинге (приходящий бухгалтер) или сам индивидуальный предприниматель?

На начальном этапе индивидуальный предприниматель может попробовать вести свой бухгалтерский учет самостоятельно, но это решает каждый сам для себя.

Отчетность индивидуальных предпринимателей

Программа учета Инфо-Бухгалтер создана с учетом потребностей индивидуальных предпринимателей (ИП).

Программа - современный, простой и надежный инструмент автоматизации налогового, бухгалтерского, и других видов учета, для всех налоговых режимов (ОРН, УСН, ЕСХН, ПСН), масштабов деятельности, отраслевой принадлежности и региональных особенностей, а также наличия наемных работников и пр.

Программа Инфо-Бухгалтер позволяет готовить все виды отчетности для индивидуальных предпринимателей, использующих все системы налогообложения:

Предприниматели готовят отчетность

- налоговую,

- статистическую,

- по страхованию работников.

Налоговая отчетность

Предприниматели на ОСНО (ОРН) сдают в налоговую инспекцию:

- 3-НДФЛ (налог 13% от зарплаты) - один раз в год до 30 апреля

- Срок подачи налоговой декларации по НДС - не позднее 25-го числа месяца, следуещего за истекшим кварталом.

- Ведение книги учёта доходов и расходов (КУДиР) обязательно.

- налог на имущество, НДС - до 20%.

Бухгалтерская отчётность ИП на УСН

Предприниматели на УСН сдают декларацию по своему единому налогу один раз в год — до 25 апреля года, следующего за отчетным. Ведение КУДиР обязательно.

Предприниматели на ПСН декларации не подают, подают сведения о стаже, доходах и уплаченных страховых взносах работника, ведут книгу учёта доходов на случай налоговой проверки. ИП платит фиксированную сумму за патент на срок от 1 до 12 месяцев.

Предприниматели на ЕСХН сдают декларацию до 31 марта года, следующего за отчетным.

Ведение КУДиР обязательно. ИП платят НДС и до 6% от «доходы минус расходы» (обычно в регионах ставка ниже). От НДС можно отказаться в заявительном порядке.

ИП-работодатели должны отчитаться о своих наемных работниках и предоставить в налоговую:

- 2-НДФЛ на каждого работника, которому делались выплаты, до 1 апреля года, следующего за отчетным

- 6-НДФЛ в течение месяца после первого, второго, третьего кварталов, и годовую форму до 1 апреля года, следующего за отчетным

- сведения о среднесписочной численности до 20 января года, следующего за отчетным

- расчет по страховым взносам ежеквартально до 25 апреля, июля, октября и января

Отчетность в Росстат сдается нерегулярно по спискам, формируемым Росстатом.

ИП с работниками сдают следующие виды отчетности:

- Форма СЗВ-М содержит сведения обо всех работниках, в том числе достигших пенсионного возраста, сдается до 15 числа после каждого отчетного месяца.

- Форма СЗВ-СТАЖ (вместе с ОДВ-1) подается каждый год до 1 марта и дополнительно в течение года при увольнении рабоника на пенсию.

- Форма СЗВ-ТД связана с переходом на электронные трудовые книжки. Отчитываются по ней до 15 числа после каждого месяца, если произошли какие-то кадровые перестановки.

Отчетность в ФСС

ИП с работниками сдают в ФСС только отчет по взносам от несчастных случаев и травматизма (форму 4-ФСС) до 20 числа следующего месяца.

Налоги на недвижимость и НДФЛ

Применение УСН не освобождает индивидуальных предпринимателей:

- от уплаты налога на имущество в отношении объектов недвижимости, налоговая база которых определяется как их кадастровая стоимость, внесенная в ЕГРН (п. 7 ст. 378.2 НК РФ, п. 3 ст. 346.11 НК РФ, п. 23 ст. 2, ч. 1 ст. 4 ФЗ от 29.11.2014 № 382-ФЗ);

- от исчисления, удержания и перечислению НДФЛ с зарплаты работников.

Ставки и порядок расчета

Расчет налога производится по следующей формуле (статья 346.21 НК РФ):

Сумма налога = Ставка налога * Налоговая база

Объект налогообложения

Возможно налогообложение всех доходов без учета расходов или за вычетом расходов.

Объектом налогообложения признаются (cтатья 346.14 НК РФ):

- Доходы. Налоговая база это денежное выражение доходов ООО или ИП (п. 1. ст. 346.18 НК РФ);

- Доходы, уменьшенные на величину расходов. Налоговая база - денежное выражение доходов минус расходы. Если по итогам отчетного периода расходы превышает доходы, то в этом периоде налоговая база равна нулю (п.2. ст. 346.18 НК РФ).

Налогоплательщик сам выбирает объект налогообложения и может изменять его ежегодно с начала следующего налогового периода, уведомив ФНС до 31 декабря предшествующего года. В течение налогового периода объект налогообложения не меняют (статья 346.14 НК РФ).

Доходы и расходы определяются нарастающим итогом с начала налогового периода (п.5 ст. 346.18 НК РФ).

Объект налогообложения "Доходы минус расходы"

При объекте налогообложения «доходы минус расходы» налогоплательщик уплачивает налоги по ставке 15% от налоговой базы (п.2 ст. 346.20 НК РФ)

Для расчёта налога берётся доход, уменьшенный на величину расходов на оплату труда работников, аренду помещений, рекламу, бухгалтерские услуги и прочие расходы, полный перечень которых приведен в cт. 346.16 НК РФ.

Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 5 до 15 процентов и даже 0 процентов в зависимости от категорий налогоплательщиков (п. 2, п. 3.1, 4 ст. 346.20 НК РФ).

При выборе объекта "доходы минус расходы", действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов (ст. 346.15 НК РФ, п.6 ст. 346.18 НК РФ).

Если по итогам отчетного (налогового) периода доходы налогоплательщика превысили 450 млн. рублей и (или) средняя численность работников превысила 130 человек, налогоплательщик утрачивает право на применение УСН с начала квартала, в котором допущены превышения доходов и (или) средней численности работников (п.4 ст. 346.13 НК РФ).

Отчетность ИП (Доходы минус расходы) - подача декларации один раз в год не позднее 25 апреля года, следующего за истекшим налоговым периодом (пп. 2 п. 1 ст. 346.23 НК РФ).

Периодичность уплаты налога - авансовые платежи ежеквартально не позднее 28-го числа месяца, следующего за соответствующим отчетным периодом (ст. 287 НК РФ).

Ведение налогоплательщиком налогового учета - ведение книги учета доходов и расходов - КУДиР. КУДиР можно вести в бумажном или в электронном виде в программе Инфо-Бухгалтер. При формировании отчетности ИП программа Инфо-Бухгалтер автоматически учитывает информацию из нее.

Для перехода ИП на УСН (Доходы минус расходы) с 1 января следующего года надо до 31 декабря текущего года подать в налоговый орган по месту своего нахождения уведомление о переходе на УСН по форме по 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Объект налогообложения "Доходы"

При объекте налогообложения «доходы» ставка составляет 6% (п.1 ст. 346.20 НК РФ).

Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6 процентов в зависимости от категорий налогоплательщиков (ст. 346.20 НК РФ). Налог уплачивается с суммы доходов. При расчёте платежа за 1-й квартал берутся доходы за квартал, за полугодие – доходы за полугодие и пр.

Организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе, ее доходы не превысили 337,5 млн. рублей (ст. 346.12 НК РФ)

Если по итогам отчетного (налогового) периода доходы налогоплательщика превысили 450 млн. рублей и (или) средняя численность работников превысила 130 человек, налогоплательщик утрачивает право на применение УСН с начала квартала, в котором допущены превышения доходов и (или) средней численности работников (п.4 ст. 346.13 НК РФ).

Отчетность для ИП УСН (Доходы) - подача декларации один раз в год не позднее 25 апреля года, следующего за истекшим налоговым периодом (пп. 2 п. 1 ст. 346.23 НК РФ).

Периодичность уплаты налога - авансовые платежи ежеквартально не позднее 28-го числа месяца, следующего за соответствующим отчетным периодом (ст. 287 НК РФ).

Ведение налогоплательщиком налогового учета - ведение книги учета доходов и расходов - КУДиР. КУДиР можно вести в бумажном или в электронном виде в программе Инфо-Бухгалтер. При формировании отчетности ИП программа Инфо-Бухгалтер автоматически учитывает информацию из нее.

Для перехода на УСН ИП нужно до 31 декабря текущего года подать в налоговый орган по месту своего нахождения уведомление о переходе на УСН по форме по 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Величины доходов, влияющих на возможность перехода на УСН и продолжения использования УСН с пониженной налоговой ставкой (1-6%, 8%, 5-15%, 20%) ежегодно индексируются на коэффициент-дефлятор. В 2024 году предельные лимиты по доходам для применения УСН проиндексированы на коэффициент-дефлятор 1,329 (Приказ Минэкономразвития РФ от 23.10.2023 № 730 "Об установлении коэффициентов-дефляторов на 2024 год"). В 2023 году коэффициент-дефлятор составлял 1,257, а в 2022 году - 1,096.

Сроки и порядок уплаты налога и авансовых платежей

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 28 марта года, следующего за налоговым периодом (ст. 287 НК РФ).

Авансовые платежи по итогам отчетного периода уплачиваются не позднее 28-го числа месяца, следующего за соответствующим отчетным периодом (ст. 287 НК РФ).

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода, если иное не установлено статьей 287 НК РФ.

Сроки подачи налоговой декларации

По итогам налогового периода налогоплательщики представляют налоговую декларацию в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в следующие сроки (п. 1 ст. 346.23 НК РФ):

1) организации - не позднее 25 марта года, следующего за истекшим налоговым периодом (пп. 1 п. 1 ст. 346.23 НК РФ);

2) индивидуальные предприниматели - не позднее 25 апреля года, следующего за истекшим налоговым периодом (пп. 2 п. 1 ст. 346.23 НК РФ).

Ссылки на законодательство

Согласно пункту 4.1 ст. 346.13 НК РФ "Порядок и условия начала и прекращения применения упрощенной системы налогообложения":

"4.1. Если по итогам отчетного (налогового) периода доходы налогоплательщика, определяемые в соответствии со статьей 346.15 и с подпунктами 1 и 3 пункта 1 статьи 346.25 НК РФ, не превысили 450 млн. рублей, в течение отчетного (налогового) периода не было допущено несоответствие требованиям, установленным подпунктами 1 - 11, 13, 14 и 16 - 21 пункта 3 и пунктом 3 статьи 346.14 НК РФ, и средняя численность работников налогоплательщика не превысила ограничение, установленное подпунктом 15 пункта 3 статьи 346.12 НК РФ, более чем на 30 человек, такой налогоплательщик вправе продолжать применение упрощенной системы налогообложения в следующем налоговом периоде."

Согласно п. 2. статьи 346.20 НК РФ "Налоговые ставки":

Налоговая ставка устанавливается в размере 15 процентов в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, и иное не установлено настоящим пунктом и пунктами 2.1, 3, 3.1 и 4 настоящей статьи (п. 2. статьи 346.20 НК РФ).

Освобождение ИП на УСН от налогов

В связи с применением УСН, налогоплательщики ИП освобождаются от уплаты налогов, уплачиваемых в связи с применением общей системой налогообложения:

- налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

- налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности, кроме налога на имущество в отношении объектов недвижимости, которые включены в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ (п. 3 ст. 346.11 НК РФ, п. 23 ст. 2, ч. 1 ст. 4 Федерального закона от 29.11.2014 № 382-ФЗ)»;

- налога на добавленную стоимость НДС, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

Единым налоговым платежом (ЕНП) признаются денежные средства, перечисленные налогоплательщиком на единый налоговый счет (ЕНС) в бюджетную систему Российской Федерации, предназначенные для исполнения совокупной обязанности налогоплательщика в соответствии с НК РФ. (п. 1 ст. 11.3 НК РФ)

УСН (доходы) для ИП

- Необходима регистрация в качестве ИП

Уведомление о переходе на УСН по форме № 26.2-1 «Уведомление о переходе на УСН», утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@, необходимо представить в ИФНС не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН.

- Налоговая база - Доход

- Налоговая ставка - 6% с фактических доходов

- Региональные особенности - Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6% в зависимости от категорий налогоплательщиков (ст. 346.20 НК РФ).

Периодичность уплаты налога - авансовые платежи уплачиваются ежеквартально не позднее 25 календарных дней со дня окончания квартала. При расчёте платежа за первый квартал берутся доходы за первый квартал, за полугодие – доходы за полугодие и т.д.

Уплаченные суммы авансовых платежей по налогу засчитываются при исчислении сумм авансовых платежей по налогу за отчетный период и суммы налога за весь налоговый (отчетный) период (год) (пункт 5 ст. 346.21 НК РФ).

Налог по итогам года уплачивается не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Отчетность - декларация

- Периодичность подачи декларации - один раз в год не позднее 25 апреля года, следующего за истекшим налоговым периодом

- Ведение налогового учета - ведение книги учета доходов и расходов

- Обязательно исчисление, удержание и перечисление НДФЛ с заработной платы работников.

- Основные ограничения применения УСН (доходы):

- Остаточная стоимость основных средств - не более 200 млн руб.;

- Средняя численность работников - не более 130 человек;

- Отсутствует деятельность, указанная в пункте 3 статьи 346.12 НК РФ, для которой УСН не применяется.

Примечание. Уведомление легко заполнить и отправить в ИФНС с помощью Личного кабинета индивидуального предпринимателя".

Для этого необходимо:

- На главной странице "Личного кабинета индивидуального предпринимателя" в блоке "Моя система налогообложения" нажать кнопку "Подать заявление".

- Выбрать вкладку "УСН" и кликнуть по ссылке "Уведомление о переходе на упрощенную систему налогообложения".

- Дополнить сведениями, подписать и отправить в налоговый орган (при наличии усиленной квалифицированной электронной подписи)

УСН (доходы минус расходы) для ИП

- Необходима регистрация в качестве ИП

-

Необходимо представить в ИФНС уведомления о переходе на УСН по форме № 26.2-1 «Уведомление о переходе на УСН, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Уведомление следует представить не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН.

- Уведомление следует представить не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН.

- Налоговая база - Доход минус расходы

- Страховые взносы включаются в расходы

- Налоговая ставка - 15% с разницы между доходами и расходами

- Региональные особенности - Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков

Периодичность уплаты налога - авансовые платежи уплачиваются ежеквартально не позднее 25 календарных дней со дня окончания квартала. При расчёте платежа за первый квартал берутся доходы за первый квартал, за полугодие – доходы за полугодие и т.д.

Уплаченные суммы авансовых платежей по налогу засчитываются при исчислении сумм авансовых платежей по налогу за отчетный период и суммы налога за весь налоговый (отчетный) период (год) (пункт 5 ст. 346.21 НК РФ).

Налог по итогам года уплачивается не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Отчетность - декларация

- Периодичность подачи декларации - один раз в год не позднее 25 апреля года, следующего за истекшим налоговым периодом

- Ведение налогового учета - ведение книги учета доходов и расходов

- Обязательно исчисление, удержание и перечисление НДФЛ с заработной платы работников.

- Основные ограничения применения УСН (доходы):

- Остаточная стоимость основных средств - не более 200 млн руб.;

- Средняя численность работников - не более 130 человек;

- Отсутствует деятельность, указанная в пункте 3 статьи 346.12 НК РФ, для которой УСН не применяется.

Примечание. Уведомление легко заполнить и отправить в ИФНС с помощью Личного кабинета индивидуального предпринимателя".

Для этого необходимо:

- На главной странице "Личного кабинета индивидуального предпринимателя" в блоке "Моя система налогообложения" нажать кнопку "Подать заявление".

- Выбрать вкладку "УСН" и кликнуть по ссылке "Уведомление о переходе на упрощенную систему налогообложения".

- Дополнить сведениями, подписать и отправить в налоговый орган (при наличии усиленной квалифицированной электронной подписи)

Патентная система налогообложения

Патентная система налогообложения (ПСН) устанавливается Налоговым кодексом Российской Федерации (НК РФ), вводится в действие законами субъектов Российской Федерации и применяется на территориях субъектов Российской Федерации. Налогоплательщиками признаются индивидуальные предприниматели, перешедшие на ПСН. Переход на ПСН или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно.

Величина налога при ПСН не зависит от размера фактически полученного индивидуальным предпринимателем дохода и определяется исходя из суммы установленного по каждому виду деятельности потенциально возможного к получению годового дохода.

Применять ПСН могут индивидуальные предприниматели, средняя численность наемных работников которых за налоговый период по всем видам деятельности не превышает 15 человек (ст. 346.43.НК РФ)

Согласно Федеральному закону от 23.11.2020 № 373-ФЗ:

- Плательщики ПСН уменьшают на страховые взносы сумму налога, исчисленную за налоговый период;

- Расширен перечень видов деятельности примененения ПСН;

- В отношении розничной торговли и общественного питания ограничения по площади увеличены с 50 до 150 кв.м.

Патентная система налогообложения не применяется:

- в отношении деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом (п.6 ст. 346.43 НК РФ);

- в отношении реализации товаров, не относящейся к розничной торговле (подакцизных товаров, указанных в пп. 6 - 10 п. 1 ст. 181 НК РФ, а также реализация лекарственных препаратов, обуви и одежды, принадлежностей к одежде и пр. изделий из натурального меха (полный перечень в пп. 1 п. 3 ст. 346.43 НК РФ).

Патентная система налогообложения заменяет налоги:

- Налог на доходы физических лиц в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения (п. 10 ст. 346.43 НК РФ).

- Налог на имущество физических лиц в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения (п. 10 ст. 346.43 НК РФ).

- Налог на добавленную стоимость (НДС) за исключением НДС, подлежащего уплате (п. 11 ст. 346.43 НК РФ):

- при осуществлении видов предпринимательской деятельности, в отношении которых не применяется патентная система налогообложения

- при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

- при осуществлении операций, облагаемых в соответствии со ст. 161 и 174.1 НК РФ.

Полный перечень видов деятельности, в отношении которых возможно применение ПСН, перечислен в Законе о применении ПСН субъекта Российской Федерации, в котором будет осуществляться предпринимательская деятельность.

Совмещение ПСН с иными системами налогообложения

Положения главы 26.5 НК РФ не запрещают индивидуальным предпринимателям совмещать несколько режимов налогообложения.

Если индивидуальный предприниматель применяет патентную систему налогообложения и осуществляет иные виды предпринимательской деятельности, в отношении которых им применяется иной режим налогообложения, он обязан вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения (п. 6 ст. 346.53 НК РФ).

Переход на патентную систему налогообложения

Право на применение ПСН дает патент, в котором указаны виды деятельности и территория (муниципальное образование, городской округ, город федерального значения или субъект РФ (п. 1 ст. 346.45 НК РФ).

Срок действия патента от одного до 12 месяцев. Патент выдается с любого числа месяца, указанного ИП в заявлении, на любое количество дней, но не менее одного месяца и в пределах календарного года выдачи (п. 5 ст. 346.45 НК РФ).

Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения ПСН (п. 2 ст. 346.45 НК РФ).

При осуществлении деятельности по месту жительства заявление подается в ИФНС по месту жительства. При осуществлении деятельности на территории муниципального образования (городского округа, города федерального значения, субъекта РФ), в котором предприниматель на налоговом учете не стоит, заявление подается в любой территориальный налоговый орган муниципального образования, (городского округа, города федерального значения или субъекта РФ) по месту планируемого осуществления своей деятельности (п. 2 ст. 346.45 НК РФ).

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года (абз. 2 п. 8 ст. 346.45 НК РФ).

Заявление может быть подано лично или через представителя, направлено в виде почтового отправления с описью вложения или передано в электронной форме по телекоммуникационным каналам связи.

Срок выдачи налоговым органом патента - 5 (пять) дней со дня получения ФНС заявления на получение патента. Уведомление об отказе в выдаче патента доводится до сведения индивидуального предпринимателя также в течение пяти дней после вынесения решения об отказе в выдаче патента (п. 3 ст. 346.45 НК РФ).

Форма заявления на получение патента, формат представления заявления на получение патента в электронной форме и порядок заполнения заявления на получение патента представлены на сайте ФНС в разделе "Патентная система налогообложения".

Основания для отказа в выдаче патента (п. 4 ст. 345.43 НК РФ)

- Несоответствие в заявлении вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта РФ введена ПСН.

- Указание срока действия патента, не соответствующего п. 5 ст. 346.45 НК РФ (патент выдается по выбору индивидуального предпринимателя на период от одного до двенадцати месяцев включительно в пределах календарного года).

- Нарушение условия перехода на ПСН, установленного абзацем вторым п. 8 ст. 345.45 НК РФ

- ИП, утративший право на применение ПСН или прекративший предпринимательскую деятельность, в отношении которой применялась ПСН, до истечения срока действия патента, вправе вновь перейти на ПСН по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года (абз. 2 п. 8 ст. 346.45 НК РФ).

- Наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН.

- Незаполнение обязательных полей в заявлении на получение патента.

Процедура постановки на учет

Постановка на учет индивидуального предпринимателя в качестве налогоплательщика, применяющего ПСН, осуществляется налоговым органом в течение пяти дней со дня подачи заявления (п.1 ст. 346.46 НК РФ).

Датой постановки индивидуального предпринимателя на учет в налоговом органе по основанию, предусмотренному настоящим пунктом, является дата начала действия патента (абз. 3 п. 1 ст. 346.46 НК РФ).

Налоговым периодом признается календарный год. Если на основании пункта 5 статьи 346.45 НК РФ патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент (ст. 346.49 НК РФ).

Если индивидуальный предприниматель прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с даты начала действия патента до даты прекращения такой деятельности, указанной в заявлении, представленном в налоговый орган в соответствии с пунктом 8 статьи 346.45 НК (ст. 346.49 НК РФ).

Налоговая база

Налоговая база определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения в соответствии с главой 26.5 НК РФ, устанавливаемого на календарный год законом субъекта РФ (п. 1 ст. 346.48 НК РФ).

Установленный на календарный год законом субъекта Российской Федерации размер потенциально возможного к получению индивидуальным предпринимателем годового дохода применяется в следующем календарном году (следующих календарных годах), если он не изменен законом субъекта Российской Федерации (п. 2 ст. 346.48 НК РФ).

Порядок расчета налога

Налоговая ставка устанавливается в размере 6 процентов (п. 1 ст. 346.50 НК РФ).

Пример исчисления налога для патента:

а) со сроком действия 12 месяцев - Размер налога = Налоговая база * 6%.

б) на указанное количество дней - Размер налога = Налоговая база * 6% * (Количество дней действия патента/365 (366) дней).

Порядок оплаты налога (п. 1 ст. 346.51 2 НК РФ).

Срок действия патента меньше 6 месяцев - в размере полной суммы налога в срок не позднее срока окончания действия патента

Срок действия патента от 6 до 12 месяцев:

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Если произведен перерасчет суммы налога в связи с прекращением ИП предпринимательской деятельности, в отношении которой применяется ПСН, то сумма налога, подлежащая доплате, уплачивается не позднее 20 дней со дня снятия с учета налогоплательщика в налоговом органе.

В случае неуплаты или неполной уплаты налога налоговый орган по истечении установленного срока направляет индивидуальному предпринимателю требование об уплате налога, пеней и штрафа.

Утрата права на применение патентной системы налогообложения

- Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, превысили 60 млн. рублей. При применении одновременно ПСН и УСН, учитываются доходы от реализации по обоим налоговым режимам (пп. 1 п. 6 ст. 346.45 НК РФ).

- Если в течение налогового периода средняя численность наемных работников по всем видам предпринимательской деятельности, в отношении которых применяется ПСН, превысила 15 человек (пп. 2 п. 6 ст. 346.45 НК РФ).

- Если в течение налогового периода ИП, осуществляющим предпринимательскую деятельность в сфере розничной торговли, была осуществлена реализация товаров, не относящихся к розничной торговле в соответствии с пп. 1 п. 3 ст. 346.43 НК РФ.

Заявление об утрате права на применение ПСН подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение ПСН (п. 8 ст. 346.45 НК РФ).

Индивидуальный предприниматель, утративший право на применение ПСН или прекративший предпринимательскую деятельность, в отношении которой применялась ПСН, до истечения срока действия патента, вправе вновь перейти на ПСН по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года (п. 8 ст. 346.45 НК РФ).

Форма заявления о прекращении предпринимательской деятельности (форма № 26.5-4) утверждена Приказом ФНС России от 14.12.2012 № ММВ-7-3/957@

Снятие с учета осуществляется в течение 5 (пяти) дней со дня:

- истечения срока действия патента;

- получения ИФНС заявления об утрате права на применение ПСН;

- получения ИФНС заявления о прекращении предпринимательской деятельности.

Датой снятия с учета является дата перехода ИП на ОРН (на УСН, на систему налогообложения для сельскохозяйственных производителей или дата прекращения предпринимательской деятельности, в отношении которой применялась ПСН.

Налоговый учет

Налогоплательщики в целях пп. 1 п.6 ст. 346.45 НК РФ ведут учет доходов от реализации в книге учета доходов индивидуального предпринимателя, применяющего ПСН (ст. 346.53 НК РФ)(далее – Книга учета доходов).

С 1 января 2024 года применяются новая форма и порядок заполнения Книги учета доходов, утвержденные приказом ФНС России от 07.11.2023 № ЕА-7-3/816 (зарегистрирован 01.12.2023 № 76227).

Налоговая декларация

Налоговая декларация по налогу, уплачиваемому в связи с применением ПСН, не представляется (ст. 346.52 НК РФ)

Пошаговая инструкция по получению патента

Переход на патентную систему налогообложения

1-й шаг. Подача в ИФНС заявления о переходе на ПСН за 10 дней до начала осуществления предпринимательской деятельности по форме, утвержденной приказом ФНС России от 09.12.2020 № КЧ-7-3/891@.

Форма заявления на получение патента, Формат представления заявления на получение патента в электронной форме, Порядок заполнения заявления на получение патента, Схема по заявлению на получение патента указаны на сайте ФНС.

2-й шаг. Получение патента.

В течение 5 дней со дня получения заявления на получение патента налоговый орган обязан выдать индивидуальному предпринимателю патент (п. 3 ст. 346.45 НК РФ).

3-й шаг. Оплата налога.

В случае если:

- патент получен на срок до 6-ти месяцев - в размере полной суммы налога в срок не позднее срока окончания действия патента.

- патент получен на срок от 6-ти до 12 месяцев, оплачиваем налог:

- в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

4-й шаг. Налоговый учет.

Учет доходов от реализации ведется в КУДИП - книге учета доходов индивидуального предпринимателя, применяющего ПСН по форме, утвержденной приказом ФНС России от 07.11.2023 № ЕА-7-3/816 (зарегистрирован 01.12.2023 № 76227).

На территории г. Москвы с 1 января 2013 года Законом города Москвы от 31.10.2012 № 53 «О патентной системе налогообложения» введена патентная система налогообложения установлено 65 видов предпринимательской деятельности, в отношении которых можно применять патентную систему налогообложения, и размеры потенциально возможного к получению годового дохода.

Классификатор видов предпринимательской деятельности (КВПДП), в отношении которых законом субъекта Российской Федерации предусмотрено применение ПСН на 2024 год (77 регион - город Москва)

Из них размер потенциально возможного к получению годового дохода дифференцирован по следующим видам деятельности:

- техническое обслуживание и ремонт автотранспортных мототранспортных средств, машин и оборудования (размер потенциально возможного к получению годового дохода установлен в зависимости от количества наемных работников);

- автотранспортные услуги и по услуги водного транспорта (размер потенциально возможного к получению годового дохода установлен в зависимости от количества автотранспортных средств);

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности (размер потенциально возможного к получению годового дохода установлен в зависимости от количества обособленных объектов);

- розничная торговля через стационарные объекты торговли (размер потенциально возможного к получению годового дохода установлен в зависимости от количества обособленных объектов);

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (размер потенциально возможного к получению годового дохода установлен в зависимости от количества обособленных объектов);

- услуги общественного питания через объекты организации общественного питания (размер потенциально возможного к получению годового дохода установлен в зависимости от количества обособленных объектов).

Размер потенциально возможного к получению годового дохода по виду деятельности «сдача в аренду нежилых помещений, принадлежащих индивидуальному предпринимателю на праве собственности» дифференцирован в зависимости от площади одного обособленного объекта. Федеральным законом от 21.07.2014 № 244-ФЗ пункт 8 статьи 346.43 НК РФ дополнен, в частности, подпунктами 1.1, 3 в соответствии с которым размер потенциально возможного к получению годового дохода субъект РФ может дифференцировать в зависимости от территории действия патентов (по муниципальным образованиям или группам муниципальных образований), количества транспортных средств, грузоподъемности транспортного средства, количества посадочных мест в транспортном средстве. С 1 января 2015 года вступил в силу Закон города Москвы от 19.11.2014 № 52 «О внесении изменений в статью 1 Закона города Москвы № 53», в соответствии с которым дифференцирован ряд видов деятельности.

В зависимости от места осуществления деятельности дифференцированы размеры потенциально возможного к получению годового дохода по следующим видам деятельности:

- сдача в аренду жилых помещений;

- розничная торговля через стационарные объекты торговли;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания через объекты организации общественного питания.

В зависимости от грузоподъемности и количества посадочных мест дифференцированы автотранспортные услуги.

Кроме того, Законом города Москвы № 52 введен пункт 63.1 «развозная и разносная розничная торговля (размер потенциально возможного к получению годового дохода установлен в зависимости от количества обособленных объектов торговли)».

Правовые основы деятельности

индивидуальных предпринимателей в России

Индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, главы крестьянских (фермерских) хозяйств (абзац 4 п. 2 ст. 11 НК РФ).

Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства Российской Федерации, при исполнении обязанностей, возложенных на них настоящим Кодексом, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями (абзац 4 п. 2 ст. 11 НК РФ).

"Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя...

В отношении отдельных видов предпринимательской деятельности законом могут быть предусмотрены условия осуществления гражданами такой деятельности без государственной регистрации в качестве индивидуального предпринимателя".

Гражданский кодекс Российской Федерации, часть первая, статья 23

Индивидуальные предприниматели (ИП) России вправе:

- Вести деятельность как самостоятельно, так и с привлечением наемных работников (требуется регистрация в Социальном фонде России).

- Работать на территории всей Российской Федерации и заниматься любым видом деятельности не запрещенным законами РФ (кроме отдельных видов деятельности, для которых есть ограничения).

- Получать лицензии на ведение лицензируемых видов деятельности, включая образовательную деятельность.

- Использовать принадлежащее ему имущество, и/или заключать договоры аренды имущества других лиц для ведения предпринимательской деятельности.

- Получать кредиты и займы в банках, привлекать для реализации своих проектов и/или расширения деятельности средства других лиц, в том числе организаций.

- Получить свидетельство ОГРНИП (главный документ предпринимателя) как бессрочно, так и на определенный срок).

- Осуществлять регистрацию ИП в ИФНС по месту своего постоянного проживания.

- Уплачивать фиксированные взносы в Социальный фонд России. Подробнее...

- Применять патентную систему налогообложения (ПСН) или возвращаться к иным режимам налогообложения на добровольной основе.

ОКВЭД - Общероссийский классификатор видов экономической деятельности

ОК 029-2014 (КДЕСРЕД. 2)

При регистрации ИП (индивидуальных предпринимателей) и юридических лиц (ООО, АО, НКО) необходимо указывать коды ОКВЭД.

Разработчик - Министерство экономического развития Российской Федерации. Дата введения - 2014-02-01

Раздел A - Сельское, лесное хозяйство, охота, рыболовство и рыбоводство

01 - Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

02 - Лесоводство и лесозаготовки

03 - Рыболовство и рыбоводство

Раздел B - Добыча полезных ископаемых

05 - Добыча угля

06 - Добыча сырой нефти и природного газа

07 - Добыча металлических руд

08 - Добыча прочих полезных ископаемых

09 - Предоставление услуг в области добычи полезных ископаемых

Раздел C - Обрабатывающие производства

10 - Производство пищевых продуктов

23 - Производство прочей неметаллической минеральной продукции

24 - Производство металлургическое

25 - Производство готовых металлических изделий, кроме машин и оборудования

26 - Производство компьютеров, электронных и оптических изделий

27 - Производство электрического оборудования

28 - Производство машин и оборудования, не включенных в другие группировки

29 - Производство автотранспортных средств, прицепов и полуприцепов

30 - Производство прочих транспортных средств и оборудования

31 - Производство мебели

32 - Производство прочих готовых изделий

22 - Производство резиновых и пластмассовых изделий

21 - Производство лекарственных средств и материалов, применяемых в медицинских целях

11 - Производство напитков

12 - Производство табачных изделий

13 - Производство текстильных изделий

14 - Производство одежды

15 - Производство кожи и изделий из кожи

16 - Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из материалов для плетения

17 - Производство бумаги и бумажных изделий

18 - Деятельность полиграфическая и копирование носителей информации

19 - Производство кокса и нефтепродуктов

20 - Производство химических веществ и химических продуктов

33 - Ремонт и монтаж машин и оборудования

Раздел D - Обеспечение электрической энергией, газом и паром; кондиционирование воздуха

35 - Обеспечение электрической энергией, газом и паром; кондиционирование воздуха

Раздел E - Водоснабжение; водоотведение, организация сбора и утилизации отходов, деятельность по ликвидации загрязнений

36 - Забор, очистка и распределение воды

37 - Сбор и обработка сточных вод

38 - Сбор, обработка и утилизация отходов; обработка вторичного сырья

39 - Предоставление услуг в области ликвидации последствий загрязнений и прочих услуг, связанных с удалением отходов

Раздел F - Строительство

41 - Строительство зданий

42 - Строительство инженерных сооружений

43 - Работы строительные специализированные

Раздел G - Торговля оптовая и розничная; ремонт автотранспортных средств и мотоциклов

45 - Торговля оптовая и розничная автотранспортными средствами и мотоциклами и их ремонт

46 - Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами

47 - Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами

Раздел H - Транспортировка и хранение

49 - Деятельность сухопутного и трубопроводного транспорта

50 - Деятельность водного транспорта

51 - Деятельность воздушного и космического транспорта

52 - Складское хозяйство и вспомогательная транспортная деятельность

53 - Деятельность почтовой связи и курьерская деятельность

Раздел I - Деятельность гостиниц и предприятий общественного питания

55 - Деятельность по предоставлению мест для временного проживания

56 - Деятельность по предоставлению продуктов питания и напитков

Раздел J - Деятельность в области информации и связи

58 - Деятельность издательская

59 - Производство кинофильмов, видеофильмов и телевизионных программ, издание звукозаписей и нот

60 - Деятельность в области телевизионного и радиовещания

61 - Деятельность в сфере телекоммуникаций

62 - Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги

63 - Деятельность в области информационных технологий

Раздел K - Деятельность финансовая и страховая

64 - Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению

65 - Страхование, перестрахование, деятельность негосударственных пенсионных фондов, кроме обязательного социального обеспечения

66 - Деятельность вспомогательная в сфере финансовых услуг и страхования

Раздел L - Деятельность по операциям с недвижимым имуществом

68 - Операции с недвижимым имуществом

Раздел M - Деятельность профессиональная, научная и техническая

69 - Деятельность в области права и бухгалтерского учета

70 - Деятельность головных офисов; консультирование по вопросам управления

71 - Деятельность в области архитектуры и инженерно-технического проектирования; технических испытаний, исследований и анализа

72 - Научные исследования и разработки

73 - Деятельность рекламная и исследование конъюнктуры рынка

74 - Деятельность профессиональная научная и техническая прочая

75 - Деятельность ветеринарная

Раздел N - Деятельность административная и сопутствующие дополнительные услуги

77 - Аренда и лизинг

78 - Деятельность по трудоустройству и подбору персонала

79 - Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

80 - Деятельность по обеспечению безопасности и проведению расследований

81 - Деятельность по обслуживанию зданий и территорий

82 - Деятельность административно-хозяйственная, вспомогательная деятельность по обеспечению функционирования организации, деятельность по предоставлению прочих вспомогательных услуг для бизнеса

Раздел O - Государственное управление и обеспечение военной безопасности; социальное обеспечение

84 - Деятельность органов государственного управления по обеспечению военной безопасности, обязательному социальному обеспечению

Раздел P - Образование

85 - Образование

Раздел Q - Деятельность в области здравоохранения и социальных услуг

86 - Деятельность в области здравоохранения

87 - Деятельность по уходу с обеспечением проживания

88 - Предоставление социальных услуг без обеспечения проживания

Раздел R - Деятельность в области культуры, спорта, организации досуга и развлечений

90 - Деятельность творческая, деятельность в области искусства и организации развлечений

91 - Деятельность библиотек, архивов, музеев и прочих объектов культуры

92 - Деятельность по организации и проведению азартных игр и заключению пари, по организации и проведению лотерей

93 - Деятельность в области спорта, отдыха и развлечений

Раздел S - Предоставление прочих видов услуг

94 - Деятельность общественных организаций

95 - Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения

96 - Деятельность по предоставлению прочих персональных услуг

Раздел T - Деятельность домашних хозяйств как работодателей; недифференцированная деятельность частных домашних хозяйств по производству товаров и оказанию услуг для собственного потребления

97 - Деятельность домашних хозяйств с наемными работниками

98 - Деятельность недифференцированная частных домашних хозяйств по производству товаров и предоставлению услуг для собственного потребления

Раздел U - Деятельность экстерриториальных организаций и органов

99 - Деятельность экстерриториальных организаций и органов

- 20835 просмотров

Инфо-Бухгалтер ®

Инфо-Бухгалтер ®