В Российской Федерации в 2020 году предполагается ввести экологический налог.

Для этого Налоговый кодекс РФ предлагается дополнить новой главой. Налогоплательщиками экологического налога будут являться организации и физические лица, в том числе индивидуальные предприниматели (ИП), осуществляющие деятельность, оказывающую негативное воздействие на окружающую среду.

Объект налогообложения - негативное воздействие на окружающую среду в результате:

- выброса в атмосферный воздух стационарными источниками загрязняющих веществ, включенных в перечень;

- сброса в водные объекты сточных вод, содержащих вещества, включенные в перечень;

- образования, хранения, захоронения, накопления, размещения отходов производства и потребления каждого класса опасности.

Налоговые ставки устанавливаются по видам загрязняющих веществ и классу опасности отходов производства и потребления.

Сумму налога определяется налогоплательщиком самостоятельно по результатам налогового периода (календарного года) по каждому объекту, оказывающему негативное воздействие.

В течение налогового периода налогоплательщики, за исключением субъектов малого и среднего предпринимательства, будут уплачивать в бюджет авансовые платежи.

По мнению Минфина России введение экологического налога не повлечет увеличения налоговой нагрузки. Такая позиция была агрументирована следующим:

- экологический налог заменит собой экологический сбор, который в настоящее время уплачивается за негативное воздействие на окружающую среду. Это обусловлено тем, что при разработке новых подходов к регулированию неналоговых платежей было принято решение включить в Налоговый кодекс РФ платежи, близкие по своей природе к налогам и сборам;

- при замене экологического сбора на экологический налог его ставка не изменится;

- улучшение администрирования экологического сбора будет способствовать более качественному экологическому развитию, а также будет стимулировать бизнес к более бережному отношению к окружающей среде.

Подробнее:

- Законопроект от 13 августа 2018 г. (id: 02/04/08-18/00083016)

- Глава НК РФ «Экологический налог»

- Пояснительная записка к Проекту

- Перечень законов, подлежащих отмене, приостановлению, изменению или принятию.

- Перечень нормативных правовых актов Президента, Правительства и федеральных органов исполнительной власти, подлежащих отмене, приостановлению, изменению или принятию.

- Финансово-экономическое обоснование

- Разъяснение Минфина России от 14.08.2018 по законопроекту об экологическом налоге

Глава НК РФ «Экологический налог»

Статья 1. Налогоплательщики

1. Налогоплательщиками экологического налога (далее в настоящей главе – налогоплательщики) признаются организации и физические лица, в том числе индивидуальные предприниматели, осуществляющие на территории Российской Федерации, континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации хозяйственную и (или) иную деятельность, оказывающую в соответствии с законодательством Российской Федерации в области охраны окружающей среды негативное воздействие на окружающую среду, признаваемое объектом налогообложения в соответствии пунктом 1 статьи 3 настоящей главы Кодекса.

При образовании отходов, за исключением твердых коммунальных отходов, налогоплательщиками экологического налога признаются организации и физические лица, в том числе индивидуальные предприниматели, при осуществлении которыми хозяйственной и (или) иной деятельности образовались отходы.

При образовании твердых коммунальных отходов налогоплательщиками налога признаются региональные операторы по обращению с твердыми коммунальными отходами, операторы по обращению с твердыми коммунальными отходами.

2. Не являются плательщиками налога организации и физические лица, в том числе индивидуальные предприниматели:

- осуществляющих хозяйственную и (или) иную деятельность исключительно на объектах IV категории1 при условии подтверждения данной категории соответствующим свидетельством о постановке объекта, осуществляющего негативное воздействие на окружающую среду, на учет в установленном порядке;

- в результате осуществления хозяйственной и (или) иной деятельности которых образуются только твердые коммунальные отходы.

Статья 2. Учет налогоплательщиков и их постановка на учет в качестве налогоплательщика экологического налога.

1. Налогоплательщики подлежат постановке на учет в качестве налогоплательщика экологического налога (далее в настоящее главе – налог) по месту нахождения объекта, оказывающего негативное воздействие на окружающую среду, в течение 30 дней с момента его постановки на государственный учет в соответствии с законодательством Российской Федерации в области охраны окружающей среды. При этом в целях настоящей главы местом нахождения объекта, оказывающего негативное воздействие на окружающую среду, признается территория субъекта Российской Федерации.

2. Особенности постановки на учет налогоплательщиков в качестве налогоплательщика налога определяется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Статья 3. Объект налогообложения.

1. Объектом налогообложения, если иное не предусмотрено пунктом 2 настоящей статьи, признается негативное воздействие на окружающую среду в результате:

- выброса в атмосферный воздух стационарными источниками загрязняющих веществ, включенных в перечень загрязняющих веществ2 (далее - выбросы загрязняющих веществ);

- сброса в водные объекты сточных вод, содержащих вещества, включенные в перечень загрязняющих веществ3. (далее - сбросы загрязняющих веществ);

- образования, хранения, захоронения, накопления, размещения отходов производства и потребления каждого класса опасности.

2. Не признается объектом налогообложения:

- негативное воздействие на окружающую среду, производимое в рамках осуществления деятельности, финансируемой бюджетами всех уровней.

- размещение отходов на объектах размещения отходов, которые не оказывают негативное воздействие на окружающую среду, при подтверждении исключения негативного воздействия на окружающую среду объектов размещения отходов в порядке, установленном Правительством Российской Федерации4.;

- накопление отходов в целях утилизации или обезвреживания в течение одиннадцати месяцев со дня образования этих отходов;

Статья 3.1. Налоговая база.

1. Налоговая база определяется налогоплательщиком самостоятельно по каждому объекту налогообложения в соответствии со статьей 3 настоящей главы для каждого стационарного источника, фактически использовавшегося в налоговый период, в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ5, каждого класса опасности отходов производства и потребления6.

2. Налоговая база определяется как:

- объем или масса выбросов загрязняющих веществ в атмосферный воздух от стационарных источников;

- объем или масса сбросов загрязняющих веществ в водные объекты, который(ая) поступил(а) в водный объект в результате использования воды, и рассчитывается как разница между объемом или массой содержащихся в сточной воде загрязняющих веществ и объемом или массой этих веществ, содержащихся в воде, забранной для использования из того же водного объекта.

- объем или масса фактически образованных и размещенных отходов производства и потребления за вычетом массы отходов, фактически использованных или направленных на переработку.

Налоговая база определяется на основе данных производственного экологического контроля, осуществляемого в соответствии с законодательством Российской Федерации в области охраны окружающей среды7 :

- для каждого стационарного источника, фактически использовавшегося в налоговый период, в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ, в отношении которых применяются меры государственного регулирования в области охраны окружающей среды, утверждаемый Правительством Российской Федерации8;

- в отношении каждого класса опасности отходов.

При определении налоговой базы учитываются:

а) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах нормативов допустимых выбросов, нормативов допустимых сбросов;

б) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах лимитов на выбросы и сбросы загрязняющих веществ и микроорганизмов (далее - лимиты на выбросы и сбросы);

в) объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ, превышающие нормативы, указанные в подпункте "а" настоящего пункта, лимиты (включая аварийные выбросы и сбросы), указанные в подпункте "б" настоящего пункта;

г) лимиты на размещение отходов производства и потребления и их превышение.

При исчислении налога налогоплательщиками, осуществляющими хозяйственную и (или) иную деятельность на объектах III категории9, объем или масса выбросов загрязняющих веществ, сбросов загрязняющих веществ, указанные в отчете об организации и о результатах осуществления производственного экологического контроля, признаются осуществляемыми в пределах нормативов допустимых выбросов, нормативов допустимых сбросов, за исключением радиоактивных веществ, высокотоксичных веществ, веществ, обладающих канцерогенными, мутагенными свойствами (веществ I, II класса опасности)10.

3. При определении налоговой базы по объекту налогообложения, в отношении которого установлены различные налоговые ставки, налоговая база определяется отдельно по каждому объекту налогообложения.

Статья 4. Налоговые ставки.

1. Налоговые ставки по видам загрязняющих веществ и классу опасности отходов производства и потребления устанавливаются в следующих размерах:

(рублей)

| Наименование загрязняющих веществ | Ставки платы за 1 тонну загрязняющих веществ (отходов производства и потребления) | ||||

|---|---|---|---|---|---|

| 2020 год | |||||

| I. Ставки платы за выбросы загрязняющих веществ в атмосферный воздух стационарными источниками | |||||

| 1. | Азота диоксид | 138,8 | |||

| 2. | Азота оксид | 93,5 | |||

| 3. | Азотная кислота | 36,6 | |||

| 4. | Аммиак | 138,8 | |||

| 5. | Аммиачная селитра (аммония нитрат) | 20 | |||

| 6. | Барий и его соли (в пересчете на барий) | 1108,1 | |||

| 7. | Бенз(а)пирен | 5472968,7 | |||

| 8. | Борная кислота (ортоборная кислота) | 275 | |||

| 9. | Ванадия пятиоксид | 2736,8 | |||

| 10. | Взвешенные частицы РМ10 | 93,5 | |||

| 11. | Взвешенные частицы РМ2,5 | 182,4 | |||

| 12. | Взвешенные вещества | 36,6 | |||

| 13. | Водород бромистый (гидробромид) | 56,1 | |||

| 14. | Водород мышьяковистый (арсин) | 2736,8 | |||

| 15. | Водород фосфористый (фосфин) | 5473,5 | |||

| 16. | Водород цианистый | 547,4 | |||

| 17. | Гексафторид серы | 0,3 | |||

| 18. | Диалюминий триоксид (в пересчете на алюминий) | 442,8 | |||

| 19. | Диоксины (полихлорированные дибензо-п-диоксины и дибензофураны) в пересчете на 2,3,7,8-тетрахлордибензо-1,4-диоксин | 13400000000 | |||

| ) | |||||

| 20. | Диэтилртуть (в пересчете на ртуть) | 18244,1 | |||

| 21. | Железа трихлорид (в пересчете на железо) | 1369,7 | |||

| 22. | Зола твердого топлива | 15,1 | |||

| 23. | Зола ТЭС мазутная (в пересчете на ванадий) | 2214 | |||

| 24. | Кадмий и его соединения | 14759,3 | |||

| 25. | Карбонат натрия (динатрия карбонат) | 138,8 | |||

| 26. | Кислота терефталевая | 5473,5 | |||

| 27. | Кобальт и его соединения (кобальта оксид, соли кобальта в пересчете на кобальт) | 4428 | |||

| 28. | Никель, оксид никеля (в пересчете на никель) | 5473,5 | |||

| 29. | Никеля растворимые соли (в пересчете на никель) | 27364,8 | |||

| 30. | Магния оксид | 45,4 | |||

| 31. | Марганец и его соединения | 5473,5 | |||

| 32. | Медь, оксид меди, сульфат меди, хлорид меди (в пересчете на медь) | 5473,5 | |||

| 33. | Метан | 108 | |||

| 34. | Метилмеркаптан, этилмеркаптан | 54729,7 | |||

| 35. | Мышьяк и его соединения, кроме водорода мышьяковистого | 1823,6 | |||

| 36. | Озон | 182,4 | |||

| 37. | Пыль неорганическая, содержащая диоксид кремния в процентах: | ||||

| выше 70 процентов | 109,5 | ||||

| 70 - 20 процентов | 56,1 | ||||

| ниже 20 процентов | 36,6 | ||||

| 38. | Ртуть и ее соединения, кроме диэтилртути | 18244,1 | |||

| 39. | Свинец и его соединения, кроме тетраэтилсвинца (в пересчете на свинец) | 18244,1 | |||

| 40. | Сероводород | 686,2 | |||

| 41. | Сероуглерод | 1094,7 | |||

| 42. | Серная кислота | 45,4 | |||

| 43. | Серы диоксид | 45,4 | |||

| 44. | Теллура диоксид | 10947 | |||

| 45. | Тетраэтилсвинец | 136824,2 | |||

| 46. | Углерода оксид | 1,6 | |||

| 47. | Фосген | 1823,6 | |||

| 48. | Фосфорный ангидрид (дифосфора пентаоксид) | 109,5 | |||

| 49. | Фториды газообразные (гидрофторид, кремния тетрафторид) (в пересчете на фтор) | 1094,7 | |||

| 50. | Фториды твердые | 181,6 | |||

| 51. | Фтористый водород, растворимые фториды | 547,4 | |||

| 52. | Хлор | 181,6 | |||

| 53. | Хлористый водород | 29,9 | |||

| 54. | Хлоропрен | 2736,8 | |||

| 55. | Хром (Cr +6 ) | 3647,2 | |||

| 56. | Углеводороды предельные C1 - C5 (исключая метан) | 108 | |||

| 57. | Углеводороды предельные C6 - C10 | 0,1 | |||

| 58. | Углеводороды предельные C12 - C19 | 10,8 | |||

| 59. | Циклогексан | 3,2 | |||

| 60. | Амилены (смесь изомеров) | 3,2 | |||

| 61. | Бутилен | 6,7 | |||

| 62. | 1,3-Бутадиен (дивинил) | 6,7 | |||

| 63. | Гептен | 93,5 | |||

| 64. | Пропилен | 1,6 | |||

| 65. | Этилен | 1,6 | |||

| 66. | Альфа-метилстирол | 138,8 | |||

| 67. | Бензол | 56,1 | |||

| 68. | Диметилбензол (ксилол) (смесь мета-, орто- и параизомеров) | 29,9 | |||

| 69. | Изопропилбензол (кумол) | 392,5 | |||

| 70. | Метилбензол (толуол) | 9,9 | |||

| 71. | Растворитель мебельный (АМР-3) (контроль по толуолу) | 9,9 | |||

| 72. | 1,3,5-Триметилбензол (мезитилен) | 56,1 | |||

| 73. | Фенол | 1823,6 | |||

| 74. | Этилбензол | 275 | |||

| 75. | Этиленбензол (стирол) | 2736,8 | |||

| 76. | Нафталин | 1823,6 | |||

| 77. | Бромбензол | 182,4 | |||

| 78. | 1-Бромгептан (гептил бромистый) | 547,4 | |||

| 79. | 1-Бромдекан (децил бромистый) | 547,4 | |||

| 80. | 1-Бром-3-метилбутан (изоамил бромистый) | 547,4 | |||

| 81. | 1-Бром-2-метилпропан (изобутил бромистый) | 547,4 | |||

| 82. | 1-Бромпентан (амил бромистый) | 547,4 | |||

| 83. | 1-Бромпропан (пропил бромистый) | 547,4 | |||

| 84. | 2-Бромпропан (изопропил бромистый) | 547,4 | |||

| 85. | Дихлорэтан | 10,8 | |||

| 86. | Дихлорфторметан (фреон 21) | 21,6 | |||

| 87. | Дифторхлорметан (фреон 22) | 0,5 | |||

| 88. | 1,2-Дихлорпропан | 47,5 | |||

| 89. | Метилен хлористый | 2,2 | |||

| 90. | Тетрахлорэтилен (перхлорэтилен) | 93,5 | |||

| 91. | Тетрафторэтилен | 13,4 | |||

| 92. | Трихлорметан (хлороформ) | 181,6 | |||

| 93. | Трихлорэтилен | 10,8 | |||

| 94. | Трибромметан (бромоформ) | 45,4 | |||

| 95. | Тетрахлорметан (четыреххлористый углерод) | 9,9 | |||

| 96. | Хлорбензол | 56,1 | |||

| 97. | Хлорэтан (этил хлористый) | 29,9 | |||

| 98. | Эпихлоргидрин | 29,9 | |||

| 99. | Гидроксиметилбензол (крезол, смесь изомеров: орто-, мета-, пара-) | 275 | |||

| 100. | Спирт амиловый | 547,4 | |||

| 101. | Спирт бутиловый | 56,1 | |||

| 102. | Спирт изобутиловый | 56,1 | |||

| 103. | Спирт изооктиловый | 36,6 | |||

| 104. | Спирт изопропиловый | 9,9 | |||

| 105. | Спирт метиловый | 13,4 | |||

| 106. | Спирт пропиловый | 20 | |||

| 107. | Спирт этиловый | 1,1 | |||

| 108. | Циклогексанол | 93,5 | |||

| 109. | Диметиловый эфир терефталевой кислоты | 547,4 | |||

| 110. | Динил (смесь 25% дифенила и 75% дифенилоксида) | 547,4 | |||

| 111. | Диэтиловый эфир | 16 | |||

| 112. | Метилаль (диметоксиметан) | 36,6 | |||

| 113. | Моноизобутиловый эфир этиленгликоля (бутилцеллозольв) | 20 | |||

| 114. | Бутилакрилат (бутиловый эфир акриловой кислоты) | 365,8 | |||

| 115. | Бутилацетат | 56,1 | |||

| 116. | Винилацетат | 36,6 | |||

| 117. | Метилакрилат (метилпроп-2-еноат) | 442,8 | |||

| 118. | Метилацетат | 80,1 | |||

| 119. | Этилацетат | 56,1 | |||

| 120. | Акролеин | 181,6 | |||

| 121. | Альдегид масляный | 365,8 | |||

| 122. | Ацетальдегид | 547,4 | |||

| 123. | Формальдегид | 1823,6 | |||

| 124. | Ацетон | 16,6 | |||

| 125. | Ацетофенон (метилфенилкетон) | 1823,6 | |||

| 126. | Метилэтилкетон | 56,1 | |||

| 127. | Растворитель древесноспиртовой марки А (ацетоноэфирный) (контроль по ацетону) | 46,5 | |||

| 128. | Растворитель древесноспиртовой марки Э (эфирноацетоновый) (контроль по ацетону) | 80,1 | |||

| 129. | Циклогексанон | 138,8 | |||

| 130. | Ангидрид малеиновый (пары, аэрозоль) | 106,8 | |||

| 131. | Ангидрид уксусный | 181,6 | |||

| 132. | Ангидрид фталевый | 56,1 | |||

| 133. | Диметилформамид | 181,6 | |||

| 134. | Эпсилон-капролактам (гексагидро-2H-азепин-2-он) | 93,5 | |||

| 135. | Кислота акриловая (проп-2-еновая кислота) | 138,8 | |||

| 136. | Кислота валериановая | 547,4 | |||

| 137. | Кислота капроновая | 1094,7 | |||

| 138. | Кислота масляная | 547,4 | |||

| 139. | Кислота пропионовая | 365,8 | |||

| 140. | Кислота уксусная | 93,5 | |||

| 141. | Кислота муравьиная | 45,4 | |||

| 142. | Гидроперекись изопропилбензола (гидроперекись кумола) | 365,8 | |||

| 143. | Пропилена окись | 69,4 | |||

| 144. | Этилена окись | 181,6 | |||

| 145. | Диметилсульфид | 69,4 | |||

| 146. | Анилин | 181,6 | |||

| 147. | Диметиламин | 1094,7 | |||

| 148. | Триэтиламин | 40,1 | |||

| 149. | Нитробензол | 686,2 | |||

| 150. | Акрилонитрил | 181,6 | |||

| 151. | N, N1-Диметилацетамид | 934,5 | |||

| 152. | Толуилендиизоцианат | 275 | |||

| 153. | Бензин (нефтяной, малосернистый в пересчете на углерод) | 3,2 | |||

| 154. | Бензин сланцевый (в пересчете на углерод) | 109,5 | |||

| 155. | Керосин | 6,7 | |||

| 156. | Минеральное масло | 45,4 | |||

| 157. | Скипидар | 6,7 | |||

| 158. | Сольвент-нафта | 29,9 | |||

| 159. | Уайт-спирит | 6,7 | |||

| II. Ставки платы за сбросы загрязняющих веществ в водные объекты | |||||

| 1. | Акрилонитрил (нитрил акриловой кислоты) | 73553,2 | |||

| 2. | Алюминий | 18388,3 | |||

| 3. | Алкилбензилпиридиния хлорид | 849960 | |||

| 4. | Алкилсульфонаты | 1192,3 | |||

| 5. | Аммоний-ион | 1190,2 | |||

| 6. | Аммиак | 14711,7 | |||

| 7. | Анилин (аминобензол, фениаламин) | 5950387,4 | |||

| 8. | Ацетат натрия | 1842,3 | |||

| 9. | Ацетальдегид | 1982,9 | |||

| 10. | Ацетон (диметилкетон, пропанон) | 14711,7 | |||

| 11. | Ацетонитрил | 850 | |||

| 12. | Барий | 850 | |||

| 13. | Берилий | 1983592,8 | |||

| 14. | Бенз(а)пирен | 73553403 | |||

| 15. | Бензол и его гомологи | 1473,8 | |||

| 16. | Бор | 43267,4 | |||

| 17. | Борная кислота | 43267,4 | |||

| 18. | Бромдихлорметан | 19835,3 | |||

| 19. | Бромид-анион | 667,5 | |||

| 20. | Бутанол | 19835,3 | |||

| 21. | Бутилацетат | 1982,9 | |||

| 22. | Бутилметакрилат | 735534,3 | |||

| 23. | Ванадий | 735534,3 | |||

| 24. | Винилацетат | 73553,2 | |||

| 25. | Винилхлорид | 74380032 | |||

| 26. | Висмут | 7355,9 | |||

| 27. | Вольфрам | 743800,3 | |||

| 28. | Гексан | 1473,8 | |||

| 29. | Гидразингидрат | 1983592,8 | |||

| 30. | Глицерин (пропан-1,2,3-триол) | 736,9 | |||

| 31. | Дибромхлорметан | 19835,3 | |||

| 32. | 1,2-Дихлорэтан | 7355,9 | |||

| 33. | 1,4-Дигидроксибензол (гидрохинон) | 735534,3 | |||

| 34. | 2,6-Диметиланилин | 19835,3 | |||

| 35. | Диметиламин (N-метилметанамин) | 147117 | |||

| 36. | Диметилмеркаптан (диметилсульфид) | 73553403 | |||

| 37. | 2,4-Динитрофенол | 7355340 | |||

| 38. | Диметилформамид | 1982,9 | |||

| 39. | о-Диметилфталат (диметилбензол-1,2-дикарбонат) | 1190,2 | |||

| 40. | 1,2-Дихлорпропан | 14711,7 | |||

| 41. | Цис-1,3-дихлорпропен | 147117 | |||

| 42. | Транс-1,3-дихлорпропен | 73553,2 | |||

| 43. | 2,4-Дихлорфенол (гидроксидихлорбензол) | 7355340 | |||

| 44. | Додецилбензол | 7355340 | |||

| 45. | Дихлорметан (хлористый метилен) | 73,7 | |||

| 46. | Железо | 5950,8 | |||

| 47. | Кадмий | 147106,3 | |||

| 48. | Калий | 16,6 | |||

| 49. | Кальций | 3,2 | |||

| 50. | Капролактам (гексагидро-2H-азепин-2-он) | 73553,2 | |||

| 51. | Карбамид (мочевина) | 9,9 | |||

| 52. | Кобальт | 73553,2 | |||

| 53. | Кремний (силикаты) | 73,7 | |||

| 54. | о-Крезол (2-метилфенол) | 198352,8 | |||

| 55. | п-Крезол (4-метилфенол) | 183882,9 | |||

| 56. | Ксилол (о-ксилол, м-ксилол, п-ксилол) | 14711,7 | |||

| 57. | Лигнинсульфоновые кислоты | 736,9 | |||

| 58. | Лигносульфонаты | 736,9 | |||

| 59. | Литий | 7436,9 | |||

| 60. | Магний | 14,9 | |||

| 61. | Марганец | 73553,2 | |||

| 62. | Медь | 735534,3 | |||

| 63. | Метанол (метиловый спирт) | 7355,9 | |||

| 64. | Метилакрилат (метилпроп-2-еноат, метиловый эфир акриловой кислоты) | 735534,3 | |||

| 65. | Метантиол (метилмеркаптан) | 3679260 | |||

| 66. | Метилацетат | 1982,9 | |||

| 67. | Метол (1-гидрокси-4-(метиламино) бензол) | 991727,3 | |||

| 68. | Молибден | 612946,6 | |||

| 69. | Моноэтаноламин | 73553,2 | |||

| 70. | Мышьяк и его соединения | 14711,7 | |||

| 71. | Натрий | 6,7 | |||

| 72. | Нафталин | 183882,9 | |||

| 73. | Нефтепродукты (нефть) | 14711,7 | |||

| 74. | Никель | 73553,2 | |||

| 75. | Нитрат-анион | 14,9 | |||

| 76. | Нитрит-анион | 7439 | |||

| 77. | Нитробензол | 73553,2 | |||

| 78. | Олово и его соединения | 5313,6 | |||

| 79. | 1,1,2,2,3-пентахлорпропан | 735534,3 | |||

| 80. | Пентахлорфенол | 73553,2 | |||

| 81. | Пиридин | 73553,2 | |||

| 82. | Полиакриламид | 7436,9 | |||

| 83. | Пропанол | 1982,9 | |||

| 84. | Роданид-ион | 5950,8 | |||

| 85. | Рубидий | 7355,9 | |||

| 86. | Ртуть и ее соединения | 73553403 | |||

| 87. | Свинец | 99172,1 | |||

| 88. | Селен | 297518,4 | |||

| 89. | Серебро | 14711,7 | |||

| 90. | Сероуглерод | 736,9 | |||

| 91. | АСПАВ (анионные синтетические поверхностно-активные вещества) | 1192,3 | |||

| 92. | КСПАВ (катионные синтетические поверхностно-активные вещества) | 1192,3 | |||

| 93. | НСПАВ (неионогенные синтетические поверхностно-активные вещества) | 1192,3 | |||

| 94. | Скипидар | 3679,3 | |||

| 95. | Стирол (этенилбензол, винилбензол) | 7355,9 | |||

| 96. | Стронций | 1488,2 | |||

| 97. | Сульфат-анион (сульфаты) | 6 | |||

| 98. | Сульфиды | 119007,4 | |||

| 99. | Сульфит-анион | 313,2 | |||

| 100. | Сурьма | 14711,7 | |||

| 101. | Таллий | 7355340 | |||

| 102. | Теллур | 198352,8 | |||

| 103. | 1,1,1,2-Тетрахлорэтан | 73553,2 | |||

| 104. | Тетрахлорэтилен (перхлорэтилен) | 3676,6 | |||

| 105. | Тетрахлорметан (четыреххлористый углерод) | 735534,3 | |||

| 106. | Тетраэтилсвинец | 73553403 | |||

| 107. | Тиокарбамид (тиомочевина) | 736,9 | |||

| 108. | Тиосульфаты | 198,3 | |||

| 109. | Титан | 9916,6 | |||

| 110. | Толуол | 1473,8 | |||

| 111. | Трилон-Б (этилендиаминтетрауксусной кислоты динатриевая соль) | 1473,8 | |||

| 112. | Триэтиламин | 736,9 | |||

| 113. | Трихлорбензол (сумма изомеров) | 735534,3 | |||

| 114. | 1,2,3-Трихлорпропан | 147117 | |||

| 115. | 2,4,6-Трихлорфенол | 7355340 | |||

| 116. | Трихлорэтилен | 73553,2 | |||

| 117. | Уксусная кислота | 73553,2 | |||

| 118. | Фенол, гидроксибензол | 735534,3 | |||

| 119. | Формальдегид (метаналь, муравьиный альдегид) | 7355,9 | |||

| 120. | Фосфаты (по фосфору) | 3679,3 | |||

| 121. | Фторид-анион | 982,6 | |||

| 122. | Фурфурол | 73553,2 | |||

| 123. | Хлор свободный, растворенный и хлорорганические соединения | 73553403 | |||

| 124. | Хлорат-анион | 14711,7 | |||

| 125. | Хлорбензол | 735534,3 | |||

| 126. | Хлороформ (трихлорметан) | 147117 | |||

| 127. | Хлорфенолы | 7355340 | |||

| 128. | Хлорид-анион (хлориды) | 2,4 | |||

| 129. | Хром трехвалентный | 8499,6 | |||

| 130. | Хром шестивалентный | 29751,8 | |||

| 131. | Цезий | 736,9 | |||

| 132. | Цианид-анион | 14711,7 | |||

| 133. | Циклогексанол | 735534,3 | |||

| 134. | Цинк | 73553,2 | |||

| 135. | Цирконий | 8499,6 | |||

| 136. | Этанол | 73553,2 | |||

| 137. | Этилацетат | 2976,5 | |||

| 138. | Этилбензол | 735534,3 | |||

| 139. | Этиленгликоль (гликоль, этандиол-1,2) | 2942,3 | |||

| 140. | Альдрин (1,2,3,4,10,10-гексахлор-1,4,4а, 5,8,8а-гексагидро-1,4-эндоэкзо-5,8-диметанонафталин) | 73553403 | |||

| 141. | Атразин (6-хлоро-N-этил-N'-(1-метилэтил)-1,3,5-триазины-2,4-диамин) | 147106,3 | |||

| 142. | Гексахлорбензол | 735534,3 | |||

| 143. | Гексахлорциклогексан (альфа-, бета-, гаммаизомеры) | 73553403 | |||

| 144. | 2,4-Д (2,4-дихлорфеноксиуксусная кислота и производные) | 7369,2 | |||

| 145. | Дильдрин(1,2,3,4,10,10-гексахлор-экзо-6,7-эпокси-1,4,4а,5,6,7,8,8а-октагидро-1,4-эндо, экзо-5,8-диметанонафталин) | 73553403 | |||

| 146. | Диоксины | 73553403 | |||

| 147. | Каптан (3а, 4, 7, 7а-тетрагидро-2-[(трихлорметил)тио]-1н-изоиндол-1,3(2н)-дион) | 991727,3 | |||

| 148. | Карбофос (диэтил (диметоксифосфинотионил)ти обутандионат) | 73553403 | |||

| 149. | 4,4'-ДДТ (п,п'-ДДТ, 4,4'-дихлордифенилтрихлорметил этан) | 73553403 | |||

| 150. |

4,4'-ДДД (п,п

|

73553403 | |||

| 151. | Прометрин (2,4-Бис(изопропиламино)-6-метилтио-симм-триазин) | 14711,7 | |||

| 152. | Симазин (6-хлор-N, N'-диэтил-1,3,5-триазины-2,4-диамин) | 367926 | |||

| 153. | Полихлорированные бифенилы (ПХБ 28, ПХБ 52, ПХБ 74, ПХБ 99, ПХБ 101, ПХБ 105, ПХБ 110, ПХБ 153, ПХБ 170) | 73553403 | |||

| 154. | Трифлуралин (2,6-динитро-N, N[-дипропил-4-(трифторметил) анилин) | 2451780,9 | |||

| 155. | ТХАН (трихлорацетат натрия, ТЦА) | 21015,6 | |||

| 156. | Фозалон (O,O-диэтил-(S-2,3-дигидро-6-хлор-2-оксобензоксазол-3-илметил)-дитиофосфат) | 24517803,7 | |||

| 157. | БПК полн. | 243 | |||

| 158. | Взвешенные вещества | 977,2 | |||

| 159. | Сухой остаток | 0,5 | |||

| Примечание. | Ставка налога за сбросы взвешенных веществ применяется с использованием коэффициента, определяемого как величина, обратная сумме допустимого увеличения содержания взвешенных веществ при сбросе сточных вод к фону водоема и фоновой концентрации взвешенных веществ в воде водного объекта, принятой при установлении нормативов предельно допустимых сбросов загрязняющих веществ. | ||||

| III. Ставки налога за размещение отходов производства и потребления по классу их опасности | |||||

| 1. | Отходы I класса опасности (чрезвычайно опасные) | 4643,7 | |||

| 2. | Отходы II класса опасности (высокоопасные) | 1990,2 | |||

| 3. | Отходы III класса опасности (умеренно опасные) | 1327 | |||

| 4. | Отходы IV класса опасности (малоопасные) | 663,2 | |||

| 5. | Отходы V класса опасности (практически неопасные): | ||||

| добывающей промышленности | 1,1 | ||||

| перерабатывающей промышленности | 40,1 | ||||

| прочие | 17,3 | ||||

В случае, если налогоплательщик не ведет раздельного учета образования отходов, сумма налога определяется исходя из максимальной налоговой ставки и единой налоговой базы, определенной по всему объему образования отходов.

2. С 2021 года налоговые ставки, установленные в пункте 1 настоящей статьи с учетом положений пунктов 3 и 4 настоящей статьи, умножаются на коэффициент, учитывающий фактическое изменение (в среднем за год) потребительских цен на товары (работы, услуги) в Российской Федерации, определенный федеральным органом исполнительной власти, осуществляющим функции по нормативно-правовому регулированию в сфере анализа и прогнозирования социально-экономического развития, в соответствии с данными государственной статистической отчетности для второго по порядку года, предшествующего году налогового периода.

3. В отношении территорий и объектов, находящихся под особой охраной в соответствии с федеральными законами, налоговые ставки, установленные пунктом 1 настоящей статьи, применяются с использованием дополнительного коэффициента 2.

4. При осуществлении налогоплательщиком мероприятий по снижению негативного воздействия на окружающую среду и внедрению наилучших доступных технологий при исчислении налога к налоговым ставкам, установленным пунктом 1 с учетом положений пункта 3 настоящей статьи, применяются следующие коэффициенты:

коэффициент 0:

- в отношении объема или массы выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах технологических нормативов после внедрения наилучших доступных технологий на объекте, оказывающем негативное воздействие на окружающую среду;

- в отношении объема или массы отходов производства и потребления, подлежащих накоплению и фактически использованных с момента образования в собственном производстве в соответствии с технологическим регламентом или переданных для использования в течение срока, предусмотренного законодательством Российской Федерации в области обращения с отходами1;

- при размещении отходов V класса опасности добывающей промышленности посредством закладки искусственно созданных полостей в горных породах при рекультивации земель и почвенного покрова (в соответствии с разделом проектной документации "Перечень мероприятий по охране окружающей среды" и (или) техническим проектом разработки месторождения полезных ископаемых);

коэффициент 0,3 при размещении отходов производства и потребления, которые образовались в собственном производстве, в пределах установленных лимитов на их размещение на объектах размещения отходов, принадлежащих налогоплательщику на праве собственности либо ином законном основании и оборудованных в соответствии с установленными требованиями;

коэффициент 0,33 при размещении отходов IV класса опасности, которые образовались в процессе обезвреживания отходов II класса опасности.

коэффициент 0,5 при размещении отходов IV, V классов опасности, которые образовались при утилизации ранее размещенных отходов перерабатывающей и добывающей промышленности;

коэффициент 0,67 при размещении отходов III класса опасности, которые образовались в процессе обезвреживания отходов II класса опасности;

коэффициент 0,49 при размещении отходов IV класса опасности, которые образовались в процессе обезвреживания отходов III класса опасности;

коэффициент 1:

- за объем или массу выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах нормативов допустимых выбросов, нормативов допустимых сбросов;

- за объем или массу отходов производства и потребления, размещенных в пределах лимитов на их размещение, а также в соответствии с отчетностью об образовании, использовании, обезвреживании и о размещении отходов производства и потребления, представляемой в соответствии с законодательством Российской Федерации в области обращения с отходами;

коэффициент 25:

- за объем или массу выбросов загрязняющих веществ, сбросов загрязняющих веществ в пределах временно разрешенных выбросов, временно разрешенных сбросов;

- за объем или массу отходов производства и потребления, размещенных с превышением установленных лимитов на их размещение либо указанных в декларации о воздействии на окружающую среду, а также в отчетности об образовании, использовании, обезвреживании и о размещении отходов производства и потребления, представляемой в соответствии с законодательством Российской Федерации в области обращения с отходами;

коэффициент 100 - за объем или массу выбросов загрязняющих веществ, сбросов загрязняющих веществ, превышающих установленные для объектов I категории такие объем или массу, а также превышающих указанные в декларации о воздействии на окружающую среду для объектов II категории такие объем или массу.

В случае несоблюдения снижения объема или массы выбросов загрязняющих веществ, сбросов загрязняющих веществ в течение шести месяцев после наступления сроков, определенных планом мероприятий по охране окружающей среды или программой повышения экологической эффективности, исчисленный за соответствующие налоговые периоды налог за объем или массу выбросов загрязняющих веществ, сбросов загрязняющих веществ, превышающие нормативы допустимых выбросов, нормативы допустимых сбросов или технологические нормативы, подлежит пересчету с применением коэффициента 100.

Статья 5. Налоговый период.

Налоговым периодом по налогу признается календарный год.

Статья 6. Порядок исчисления и уплаты налога. Авансовые платежи по налогу.

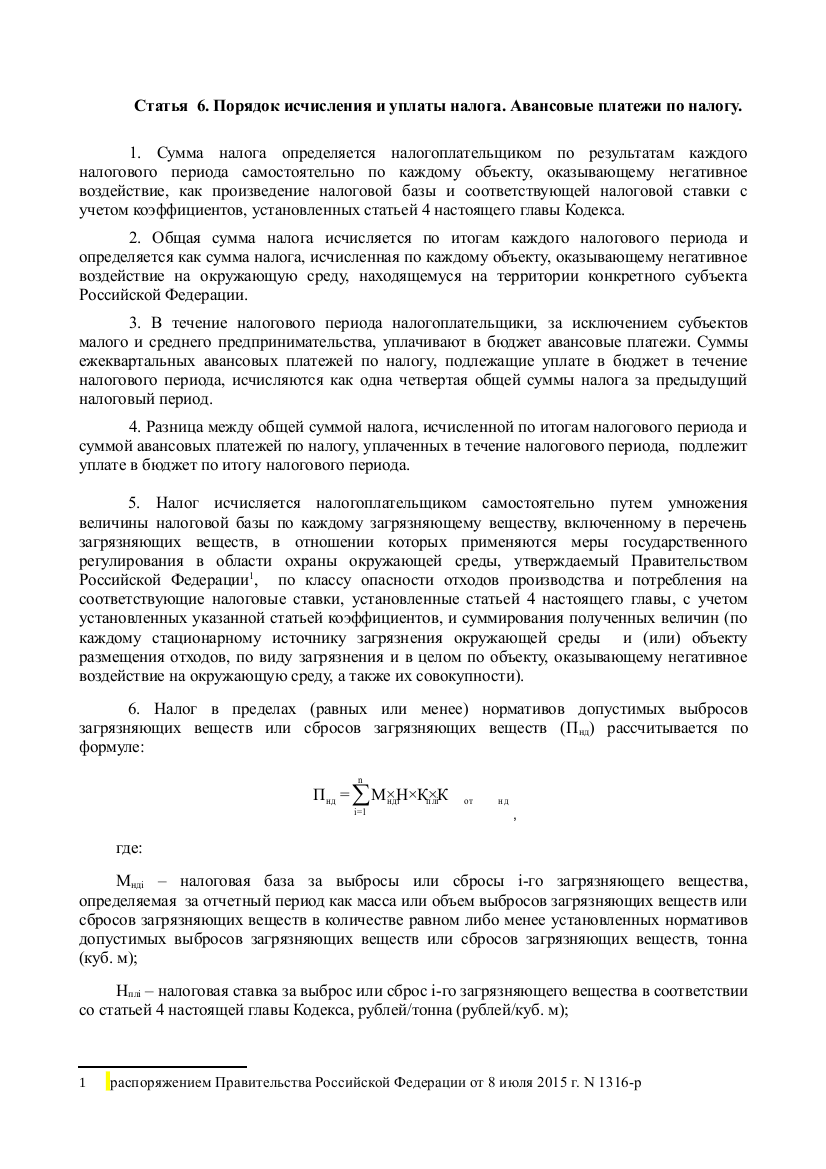

Примечание

Статья 6 главы НК РФ содержит информацию о порядке исчисления и уплаты экологического налога и авансовых платежей. В ней приведены многочисленные формулы по которым необходимо производить рассчеты соответствующих показателей. С целью упрощения примения вышеуказанной информации ст. 6 приводится в формате PDF.

Статья 6 гл. НК РФ (в формате PDF).

Статья 7. Порядок уменьшения суммы налога на расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду

1. Налогоплательщик вправе уменьшить сумму налога, исчисленную за налоговый период, на фактически произведенные в этом налоговом периоде расходы, связанные с реализацией мероприятий по снижению негативного воздействия на окружающую среду, в пределах исчисленной суммы налога отдельно в отношении каждого загрязняющего вещества, включенного в перечень загрязняющих веществ, класса опасности отходов производства и потребления.

2. В целях настоящей главы затратами на реализацию мероприятий по снижению негативного воздействия на окружающую среду признаются документально подтвержденные расходы налогоплательщиков налога на финансирование мероприятий, предусмотренных законодательством в области охраны окружающей среды 1 и включенных в план мероприятий по охране окружающей среды или программу повышения экологической эффективности, а также расходы на реализацию мероприятий по обеспечению использования и утилизации попутного нефтяного газа.

3. При корректировке размера налога расходы на реализацию мероприятий по снижению негативного воздействия на окружающую среду и мероприятий по обеспечению использования и утилизации попутного нефтяного газа, фактически произведенные налогоплательщиком подтверждаются следующими документами:

а) планы снижения выбросов и сбросов, проект по полезному использованию попутного нефтяного газа и отчеты о ходе их исполнения;

б) договоры с поставщиками, подрядчиками, исполнителями на поставку товарно-материальных ценностей, выполнение работ, оказание услуг, в том числе приобретение оборудования, проектирование, строительство, реконструкцию объектов и сооружений, и платежные документы, оформленные в установленном порядке, подтверждающие факт оплаты оборудования, работ и иных мероприятий, предусмотренных планами снижения выбросов и сбросов, проектом по полезному использованию попутного нефтяного газа, с начала их реализации;

в) документы, подтверждающие оказание услуг, выполнение работ по проектированию, строительству и реконструкции объектов и сооружений, в том числе акты приема-передачи объектов основных средств и ввода их в эксплуатацию, акты о приемке выполненных работ (услуг) и справки о стоимости выполненных работ (услуг) и затрат, счета-фактуры;

г) заверенная налогоплательщиком пояснительная записка с расшифровкой сумм денежных средств, затрачиваемых на реализацию мероприятий по снижению негативного воздействия на окружающую среду и мероприятий по обеспечению использования и утилизации попутного нефтяного газа.

В случае если налогоплательщик осуществлял в отчетном периоде корректировку суммы налога расчет показателя покрытия затрат на реализацию проектов по полезному использованию попутного нефтяного газа, информация о наименовании и реквизитах (номер, дата) документов, указанных в настоящем пункте (по каждому из мероприятий, по которым осуществлялась корректировка размера платы либо расчет показателя покрытия затрат на реализацию проектов по полезному использованию попутного нефтяного газа), указывается в налоговой декларации.

4. Затраты, указанные в пункте 2 настоящей статьи и не учтенные при исчислении налога в налоговом периоде, могут быть учтены в последующие налоговые периоды, но не более чем в течение срока выполнения плана мероприятий по охране окружающей среды или программы повышения экологической эффективности.

5. Предельная величина налогового вычета не может превышать 70% от исчисленной за налоговый период суммы налога.

Статья 8. Сроки уплаты налога и авансовых платежей по налогу.

1. Сумма налога, подлежащая уплате по итогам налогового периода, уплачивается не позднее 1-го марта года, следующего за налоговым периодом.

2. Налогоплательщики, за исключением субъектов малого и среднего предпринимательства, уплачивает квартальные авансовые платежи (кроме четвертого квартала) не позднее 20-го числа месяца, следующего за последним месяцем соответствующего квартала текущего налогового периода, в размере одной четвертой части суммы налога, уплаченной за предыдущий год.

Статья 9. Налоговая декларация.

1. Налоговая декларация по экологическому налогу представляется в налоговые органы по месту нахождения организации, осуществляющей негативное воздействие на окружающую среду, в сроки, определенные для уплаты налога.

2. Данные налоговой декларации об объемах произведенного негативного воздействия на окружающую природную среду должны быть подтверждены территориальным органом, уполномоченным в области охраны окружающей среды.

3. Территориальные органы, уполномоченные в области охраны окружающей среды, ежегодно представляют в налоговые органы сведения об объемах воздействия на окружающую среду по тем видам воздействия, по которым налогоплательщик исчисляет налог, по форме установленной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

- 12816 просмотров

Инфо-Бухгалтер ®

Инфо-Бухгалтер ®

Об изменениях в части первой и второй НК РФ

Федеральный закон (проект) "О внесении изменений части первую и вторую Налогового кодекса Российской Федерации" разработан Правительством (Минфином) России. Законопроектом предлагается дополнить Нологовый кодекс РФ главой «Экологический налог».

Экологический налог заменит ныне действующую плату за негативное воздействие на окружающую среду (НВОС), поэтому объекты налогообложения, ставки, порядок и сроки уплаты останутся налога останутся прежними (как для НВОС).

Что нового?

См. текст документа в формате PDF

Проект федерального закона (http://regulation.gov.ru/projects#npa=83016)

Статья 1.

Статью 13 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации № 31, 03.08.1998, ст. 3824; 02.08.2004, No 31, ст. 3231; 04.07.2005, No 27, ст. 2717; 27.07.2009, No 30, ст. 3739; 23.07.2018, No 30, ст. 4534) дополнить пунктом 12 следующего содержания:

«12) экологический налог».

Статья 2.

В часть вторую Налогового кодекса Российской Федерации ((Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340, 3341; 2001, № 1, ст. 18; № 23, ст. 2289; № 33, ст. 3413, 3421, 3429; № 49, ст. 4564; № 53, ст. 5015; 2002, № 1, ст. 4; № 22, ст. 2026; № 30, ст. 3021, 3027, 3033; 2003, № 1, ст. 2, 6, 10, 11; № 19, ст. 1749; № 21, ст. 1958; № 22, ст. 2066; № 23, ст. 2174; № 26, ст. 2567; № 27, ст. 2700; № 28, ст. 2874, 2879, 2886; № 46, ст. 4444; № 50, ст. 4849; № 52, ст. 5030; 2004, № 27, ст. 2711, 2715; № 31, ст. 3219, 3220, 3222, 3231; № 34, ст. 3517, 3518, 3520, 3522, 3524, 3525, 3527; № 35, ст. 3607; № 41, ст. 3994; № 45, ст. 4377; 2005, № 1, ст. 9, 29, 30, 38; № 21, ст. 1918; № 24, ст. 2312; № 27, ст. 2710, 2713, 2717; № 30, ст. 3101, 3104, 3117, 3118, 3128, 3129, 3130; № 50, ст. 5246, 5249; № 52, ст. 5581; 2006, № 1, ст. 12; № 3, ст. 280; № 10, ст. 1065; № 23, ст. 2380, 2382; № 27, ст. 2881; № 30, ст. 3295; № 31, ст. 3433, 3436, 3443, 3450, 3452; № 43, ст. 4412; № 45, ст. 4627, 4628; № 47, ст. 4819; № 50, ст. 5279, 5286; № 52, ст. 5498; 2007, № 1, ст. 7, 20, 31, 39; № 13, ст. 1465; № 21, ст. 2461, 2462; № 22, ст. 2563, 2564; № 23, ст. 2691; № 31, ст. 3991, 4013; № 45, ст. 5416, 5417, 5432; № 46, ст. 5553, 5554, 5557; № 49, ст. 6045, 6046, 6071; № 50, ст. 6237, 6245, 6246; 2008, № 18, ст. 1942; № 26, ст. 3022; № 27, ст. 3126; № 30, ст. 3577, 3591, 3598, 3614, 3616; № 42, ст. 4697; № 48, ст. 5500, 5504, 5519; № 49, ст. 5723, 5749; № 52, ст. 6218, 6219, 6227, 6236, 6237; 2009, № 1, ст. 13, 19, 21, 22, 31; № 11, ст. 1265; № 18, ст. 2147; № 23, ст. 2772, 2775; № 26, ст. 3123; № 29, ст. 3582, 3598, 3625, 3639, 3642; № 30, ст. 3735, 3739; № 39, ст. 4534; № 45, ст. 5271; № 48, ст. 5711, 5726, 5731, 5732, 5733, 5737; № 51, ст. 6153, 6155; № 52, ст. 6444, 6450, 6455; 2010, № 15, ст. 1737, 1746; № 18, ст. 2145; № 19, ст. 2291; № 21, ст. 2524; № 25, ст. 3070; № 28, ст. 3553; № 31, ст. 4176, 4186, 4198; № 32, ст. 4298; № 40, ст. 4969; № 45, ст. 5750, 5756; № 46, ст. 5918; № 47, ст. 6034; № 48, ст. 6247, 6248, 6250; № 49, ст. 6409; 2011, № 1, ст. 7, 9, 21, 37; № 11, ст. 1492; № 17, ст. 2311, 2318; № 23, ст. 3262, 3265; № 24, ст. 3357; № 26, ст. 3652; № 27, ст. 3873, 3881; № 29, ст. 4291; № 30, ст. 4563, 4566, 4575, 4583, 4587, 4593, 4596, 4597, 4606; № 45, ст. 6335; № 47, ст. 6608, 6610, 6611; № 48, ст. 6729, 6731; № 49, ст. 7014, 7015, 7016, 7017, 7037, 7043, 7061, 7063; № 50, ст. 7347, 7359; 2012, № 10, ст. 1164; № 14, ст. 1545; № 18, ст. 2128; № 19, ст. 2281; № 24, ст. 3066; № 25, ст. 3268; № 26, ст. 3447; № 27, ст. 3588; № 29, ст. 3980; № 31, ст. 4319, 4322, 4334; № 41, ст. 5526, 5527; № 49, ст. 6748, 6749, 6750, 6751; № 50, ст. 6958, 6968; № 53, ст. 7578, 7584, 7596, 7603, 7604, 7607, 7619; 2013, № 9, ст. 874; № 14, ст. 1647; № 19, ст. 2321; № 23, ст. 2866, 2888, 2889; № 26, ст. 3207; № 27, ст. 3444; № 30, ст. 4031, 4045, 4046, 4048, 4049, 4081, 4084; № 40, ст. 5033, 5037, 5038, 5039; № 44, ст. 5640, 5645; № 48, ст. 6165; № 51, ст. 6699; № 52, ст. 6981, 6985; 2014, № 8, ст. 737; № 16, ст. 1835, 1838; № 19, ст. 2313, 2314, 2321; № 23, ст.2936, 2938; № 26, ст. 3372, 3373, 3393, 3404; № 30, ст. 4220, 4222, 4239, 4240; № 40, ст. 5316; № 43, ст. 5796; № 45, ст. 6157, 6159; № 48, ст. 6647, 6648, 6649, 6657, 6660, 6661, 6662, 6663; 2015, № 1, ст. 5, 13, 15, 16, 17, 18, 31, 32, 33; № 10, ст. 1393, 1402; № 14, ст. 2023, 2025; № 18, ст. 2613, 2615, 2616; № 24, ст. 3373, 3377; № 27, ст. 3948, 3968, 3969; № 29, ст. 4340; № 41, ст. 5632; № 48, ст. 6683, 6684, 6685, 6686, 6687, 6688, 6689, 6691, 6692, 6693, 6694; 2016, № 1, ст. 6, 16, 17, 18; № 6, ст. 763; № 7, ст. 907, 913, 920; № 9, ст. 1169; № 10, ст. 1322; № 11, ст. 1480, 1489; № 14, ст. 1902; № 15, ст. 2059, 2061, 2063, 2064; № 18, ст. 2504; № 22, ст. 3092, 3098; № 23, ст. 3298; № 26, ст. 3856; № 27, ст. 4158, 4161, 4175, 4176, 4177, 4178, 4179, 4180, 4181, 4182, 4184; № 49, ст. 6841, 6842, 6843, 6844, 6845, 6846, 6847, 6848, 6849, 6850, 6851; 2017, № 1, ст. 4, 16; № 11, ст. 1534; № 15, ст. 2131, 2132, 2133; № 25, ст. 3590; № 27, ст. 3942; № 30, ст. 4441, 4446, 4448, 4449; № 31, ст. 4802, 4803; № 40, ст. 5753; № 45, ст. 6578, 6579; № 47, ст. 6842; № 49, ст. 7305, 7307, 7311, 7313, 7314, 7315, 7316, 7318, 7320, 7321, 7322, 7323, 7324, 7325, 7326; 2018, № 1, ст. 14, 20, 50; № 9, ст. 1289, 1291; № 11, ст. 1585; № 18, ст. 2558, 2565, 2568, 2575, 2583; № 24, ст. 3404, 3410; Российская газета, 2018, 29 июня) внести следующие изменения:

1. в подпункте 7 пункта 1 статьи 254 слова «платежи за выбросы загрязняющих веществ в атмосферный воздух, сбросы загрязняющих веществ в составе сточных вод в водные объекты, осуществляемые в пределах нормативов допустимых выбросов, нормативов допустимых сбросов, за размещение отходов производства и потребления в пределах установленных лимитов на их размещение» заменить словами «экологический налог в пределах нормативов допустимых выбросов, нормативов допустимых сбросов; лимитов на размещение отходов производства и потребления»;

2. в пункте 4 статьи 270 слова «платежей за выбросы загрязняющих веществ в атмосферный воздух, сбросы загрязняющих веществ в составе сточных вод в водные объекты, осуществляемые с превышением нормативов допустимых сбросов, за размещение отходов производства и потребления с превышением установленных лимитов на их размещение» заменить словами «экологического налога за превышение нормативов допустимых выбросов, нормативов допустимых сбросов, лимитов на размещение отходов

производства и потребления».

3. дополнить главой «Экологический налог» следующего содержания:

См. главу «Экологический налог» Налогового кодекса Российской Федерации...

Статья 3.

Настоящий Федеральный закон вступает в силу с 1 января 2020 года, но не ранее 1 января года, следующего за годом его принятия, и не ранее одного месяца со дня его официального опубликования.

Статья 4.

Недоимка, пени и штрафы, образовавшиеся на 1 января 2020 года по плате за загрязнение окружающей природной среды, зачисляются в доход федерального бюджета и бюджетов субъектов Российской Федерации в порядке и по основаниям, установленным законодательством Российской Федерации, действующим до введения в действие настоящего Федерального закона.

Президент

Российской Федерации

Пояснительная записка

к проекту федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации

Настоящий проект федерального закона подготовлен в целях реализации Протокола совещания в Правительстве Российской Федерации от 16.03.2018 № ДМ-П13-10пр, согласно которому Правительству Российской Федерации поручено подготовить проект федерального закона, предусматривающего включение в Налоговый кодекс Российской Федерации неналоговых платежей, имеющих квазиналоговый характер.

Исходя из статей 9, 36, 42, 58 Конституции Российской Федерации одной из основополагающих функций государства являются обеспечение условий для реализации гражданами права на благоприятную окружающую среду, а также контроль за исполнением корреспондирующей указанному праву обязанности сохранять природу и окружающую среду, бережно относиться к природным богатствам.

Указанные положения Конституции Российской Федерации конкретизируются в статьях 71 и 72, предусматривающих в ведении Российской Федерации установление основ федеральной политики и федеральные программы в области экологического развития.

В совместном ведении Российской Федерации и ее субъектов находятся природопользование, охрана окружающей среды и обеспечение экологической безопасности, особо охраняемые природные территории.

В соответствии с пунктом «в» части 1 статьи 114 Конституции Российской Федерации Правительство Российской Федерации обеспечивает проведение в Российской Федерации единой государственной политики в области экологии. Также данная конституционная норма получила развитие в статье 18 Федерального конституционного закона от 17.12.1997 № 2-ФКЗ «О Правительстве Российской Федерации», которой устанавливается полномочия Правительства Российской Федерации в сфере природопользования и охраны окружающей среды.

Правительство Российской Федерации обеспечивает проведение единой государственной политики в области охраны окружающей среды и обеспечения экологической безопасности, также принимает меры по реализации прав граждан на благоприятную окружающую среду, по обеспечению экологического благополучия.

Основами государственной политики в области экологического развития Российской Федерации на период до 2030 года, утвержденными Президентом Российской Федерации 30.04.2012, предусматривается решение следующих основных задач, необходимых для достижения стратегической цели государственной политики в области экологического развития:

а) формирование эффективной системы управления в области охраны окружающей среды и обеспечения экологической безопасности, предусматривающей взаимодействие и координацию деятельности органов государственной власти;

б) совершенствование нормативно-правового обеспечения охраны окружающей среды и экологической безопасности;

в) обеспечение экологически ориентированного роста экономики и внедрения экологически эффективных инновационных технологий;

г) предотвращение и снижение текущего негативного воздействия на окружающую среду;

д) восстановление нарушенных естественных экологических систем;

е) обеспечение экологически безопасного обращения с отходами;

ж) сохранение природной среды, в том числе естественных экологических систем, объектов животного и растительного мира;

з) развитие экономического регулирования и рыночных инструментов охраны окружающей среды и обеспечения экологической безопасности;

и) совершенствование системы государственного экологического мониторинга (мониторинга окружающей среды) и прогнозирования чрезвычайных ситуаций природного и техногенного характера, а также изменений климата;

к) научное и информационно-аналитическое обеспечение охраны окружающей среды и экологической безопасности;

л) формирование экологической культуры, развитие экологического образования и воспитания;

м) обеспечение эффективного участия граждан, общественных объединений, некоммерческих организаций и бизнес-сообщества в решении вопросов, связанных с охраной окружающей среды и обеспечением экологической безопасности;

н) развитие международного сотрудничества в области охраны окружающей среды и обеспечения экологической безопасности.

В статье 8 Налогового кодекса Российской Федерации закреплено определение налога, под которым понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Таким образом, введение экологического налога обосновывается необходимостью финансового обеспечения деятельности Правительства Российской Федерации, связанной с проведением государственной политики в области экологии, направленной на обеспечение условий для реализации гражданами конституционного права на благоприятную окружающую среду.

Основополагающим принципом любых возможных реформ и мер по настройке налоговой системы является принцип фискальной нейтральности – то есть сохранения действующего уровня налоговой нагрузки для добросовестных налогоплательщиков.

Анализ динамики поступлений платы за негативное воздействие на окружающую среду в бюджетную систему Российской Федерации свидетельствует о низкой эффективности взимания данного неналогового платежа, что порождает необходимость финансировать государственные экологические программы за счет иных доходов федерального и региональных бюджетов.

Ответственность за нарушение природоохранного законодательства в части уплаты обязательных платежей закреплена в КоАП РФ. Взыскание неуплаченных платежей производится в судебном порядке, а способы обеспечения исполнения обязанности по уплате фактически отсутствуют. Неуплата экологических неналоговых платежей не образует состава преступления, предусмотренного УК РФ. Таким образом, в рамках действующего законодательства у плательщиков отсутствует должная мотивация к правомерному поведению в форме уплаты платы за негативное воздействие на окружающую среду.

Введение экологического налога при сохранении действующего уровня налоговой нагрузки позволит увеличить поступления в бюджетную систему Российской Федерации за счет улучшения качества администрирования, то есть возможности применения мер налоговой, административной и уголовной ответственности, способов обеспечения исполнения обязанности по уплате налогов и сборов, механизма принудительного и бесспорного взыскания.

Существующий в настоящее время неналоговый платеж - плата за негативное воздействие на окружающую среду, регулируемый природоохранным законодательством Российской Федерации обладает признаками налога, в связи с чем может быть включен в Налоговый кодекс Российской Федерации.

В проекте Главы Налогового кодекса Российской Федерации «Экологический налог» предусмотрен экологический налог, по сути, представляющий действующие платежи за сбросы, выбросы загрязняющих веществ, захоронение отходов и другие виды вредного воздействия на окружающую среду.

Объектом налогообложения признаются виды воздействия на окружающую среду, такие как выброс в атмосферный воздух веществ от стационарных источников, сброс веществ в водные объекты и образование отходов производства и потребления.

Налоговой базой признается масса выбросов и сбросов веществ в атмосферный воздух и водные объекты от стационарных источников загрязнения, масса образованных отходов производства и потребления.

Установлены фиксированные налоговые ставки для каждого вида воздействия в зависимости от вида загрязняющего вещества, с учетом коэффициентов, характеризующих степень опасности вещества (показателя). Определены порядок исчисления и уплаты налога, сроки уплаты налога и представления декларации по налогу, установлен порядок уменьшения суммы налога на расходы, связанные с реализацией мер, направленных на снижение негативного воздействия на окружающую среду. В целях осуществления налогового контроля предусмотрен порядок представления информации органом, выдающим разрешение на осуществление негативного воздействия на окружающую среду, налоговым органам.

Проект федерального закона соответствует положениям Договора о Евразийском экономическом союзе и положениям иных международных договоров Российской Федерации.

ПЕРЕЧЕНЬ

федеральных законов, подлежащих признанию утратившими силу, приостановлению, изменению или принятию в связи с принятием федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

В связи с принятием федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» потребуется принятие Федерального закона о внесение изменений в Федеральные законы Российской Федерации от 10.01.2002 № 7-ФЗ «Об охране окружающей среды», Федеральный закон от 04.05.1999 № 96-ФЗ «Об охране атмосферного воздуха», Федеральный закон от 24.06.1998 № 89-ФЗ «Об отходах производства и потребления», Федеральный закон от 29.12.2015 № 404-ФЗ «О внесении изменений в Федеральный закон «Об охране окружающей среды и отдельные законодательные акты Российской Федерации», Кодекс Российской Федерации от 30.12.2001 № 195-ФЗ «Об административных правонарушениях» и Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ.

Федеральный орган исполнительной власти, ответственный за подготовку нормативного правового акты – Минприроды России, Росприроднадзор России, Минфин России.

Срок подготовки нормативного правового акта – 3 месяца с даты принятия Федерального закона

ПЕРЕЧЕНЬ

нормативных правовых актов Президента Российской Федерации, Правительства Российской Федерации и федеральных органов исполнительной власти, подлежащих признанию утратившими силу, приостановлению, изменению или принятию в связи с принятием федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

В связи с принятием федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» потребуется необходимо принятие: следующих нормативных правовых актов:

1) постановление Правительства РФ об отмене Постановления Правительства РФ от 13.09.2016 N 913 "О ставках платы за негативное воздействие на окружающую среду и дополнительных коэффициентах"; Постановление Правительства РФ от 03.03.2017 N 255 "Об исчислении и взимании платы за негативное воздействие на окружающую среду"; Постановление Правительства Российской Федерации от 8 ноября 2012 г. N 1148 "Об особенностях исчисления платы за негативное воздействие на окружающую среду при выбросах в атмосферный воздух загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа"; Постановление Правительства Российской Федерации от 29.06.2018 № 758 «О ставках платы за негативное воздействие на окружающую среду при размещении твердых коммунальных отходов IV класса опасности (малоопасные) и внесении изменений в некоторые акты Правительства Российской Федерации»

Федеральный орган исполнительной власти, ответственный за подготовку нормативного правового акты – Минприроды России, Росприроднадзор России.

Срок подготовки нормативного правового акта – 3 месяца с даты принятия Федерального закона;

2) приказ Минприроды России об отмене приказа Минприроды России от 05.08.2013 N 274 "Об утверждении инструктивно-методических указаний по взиманию платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа";

Федеральный орган исполнительной власти, ответственный за подготовку нормативного правового акты – Минприроды России, Минэнерго России.

Срок подготовки нормативного правового акта – 3 месяца с даты принятия Федерального закона;

3) Приказ ФНС России об утверждении налоговой декларации по экологическому налогу и порядку ее заполнения;

Федеральный орган исполнительной власти, ответственный за разработку указанных проектов нормативных актов - ФНС России;

Срок подготовки - 3 месяца с даты принятия Федерального закона;

4) Приказ ФНС России об утверждении формы сведений об объемах воздействия на окружающую среду по тем видам воздействия, по которым налогоплательщик исчисляет налог, ежегодно представляемой территориальными органами, уполномоченными в области охраны окружающей среды, в налоговые органы.

Федеральный орган исполнительной власти, ответственный за разработку указанных проектов нормативных актов - ФНС России;

Срок подготовки - 3 месяца с даты принятия Федерального закона;

ФИНАНСОВО-ЭКОНОМИЧЕСКОЕ ОБОСНОВАНИЕ

федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»

Принятие федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» не потребует дополнительных финансовых средств из бюджета.

Поступления от платы за негативное воздействие на окружающую среду в консолидированный бюджет в 2017 году составили 14,2 млрд рублей. На 2018 год указанные поступления запланированы на уровне 11,6 млрд рулей, на 2019 и 2020 годы 10,3 млрд рублей соответственно.

Учитывая, что расчет налоговых ставок экологического налога произведен из необходимых ежегодных сумм затрат бюджета на охрану окружающей природной среды, можно ожидать, что размер поступления от уплаты экологического налога будут существенно выше, запланированных поступлений от платы за загрязнение окружающей среды.

Расчетные поступления в 2020 году от уплаты экологического налога за выбросы веществ в атмосферный воздух ориентировочно составят _____ млн.рублей, за сброс веществ в водные объекты – _______ млн.рублей, за образование и использование отходов производства и потребеления - ________ млн. рублей. Всего в 2020 году ожидается поступлений от экологического налога в сумме _________ млн. рублей.

Предполагается, что при сохранении действующих в настоящее время пропорций распределения сумм экологического налога по бюджетам разного уровня (5 процентов – в доход федерального бюджета, 95 процентов – в доход бюджета субъектов Российской Федерации) в федеральный бюджет в 2020 году от введения экологического налога поступит около ____ млн.рублей вместо _____, запланированных на 2019 год.

По законопроекту об экологическом налоге

Разъяснение Минфина России от 14.08.2018 по законопроекту об экологическом налоге.

Для прояснения ситуации с законопроектом об экологическом налоге Минфин России разъясняет:

«Минфин не вводит никаких дополнительных экологических платежей. В настоящее время в России уже действует экологический сбор, который уплачивается за негативное воздействие на окружающую среду.

Бизнес неоднократно просил систематизировать платежи, которые сейчас уплачиваются при реализации предпринимательской деятельности. При разработке новых подходов к регулированию неналоговых платежей, было принято решение включить в Налоговый кодекс платежи, близкие по своей природе к налогам и сборам. Именно в рамках этой работы взамен действующего экологического сбора предлагается включить в НК экологический налог. Минфин разработал соответствующий законопроект.

Подчеркиваем, что тут не предполагается увеличения налогового бремени, налоговой нагрузки. При замене экологического сбора на экологический налог, его ставка никак не меняется. Также сохраняется возможность уменьшить уплату налога на сумму расходов на действия по снижению ущерба для окружающей среды.

Речь идет лишь о систематизации подходов к регулированию платежей, которые уплачивает бизнес, чтобы сделать этот процесс более прозрачным и удобным для бизнеса.

Кроме того, улучшение администрирования экологического сбора будет способствовать более качественному экологическому развитию, а также будет стимулировать бизнес к более бережному отношению к окружающей среде и ее загрязнению. Это в свою очередь создаст комфортные условия проживания для всего населения нашей страны».

Отчет по производственному экоконтролю (ПЭК)

Приказ Министерства природных ресурсов и экологии Российской Федерации от 14 июня 2018 г. N 261 «Об утверждении формы отчета об организации и о результатах осуществления производственного экологического контроля» (действует с 14 сентября 2018 года).

В соответствии с подпунктом 5.2.43 пункта 5 Положения о Министерстве природных ресурсов и экологии Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 11 ноября 2015 г. N 1219 (Собрание законодательства Российской Федерации, 2015, N 47, ст. 6586; 2016, N 2, ст. 325; N 25, ст. 3811; N 28, ст. 4741; N 29, ст. 4816; N 38, ст. 5564; N 39, ст. 5658; N 49, ст. 6904; 2017, N 42, ст. 6163),

п р и к а з ы в а ю:

утвердить форму отчета об организации и о результатах осуществления производственного экологического контроля согласно Приложению.

Министр

Д.Н.Кобылкин

Приложение

к приказу Минприроды России

Российской Федерации

от 14.06.2018 N 261

Минприроды России утвердило форму отчета об организации и о результатах осуществления производственного экологического контроля (ПЭК).

Отчитываться по этой форме обязаны организации и индивидуальные предприниматели, ведущие деятельность на объектах I - III категорий, оказывающих негативное воздействие на окружающую среду.

Отчет необходимо представлять ежегодно, до 25 марта года, следующего за отчетным.

В отчете необходимо указывать общие сведения об организации и результатах ПЭК, а также его итоги контроля в области: